Netto Finanzierungskosten Obligationen Futures – „Cost-of-Carry“ und „rate of return“ im Detail erklärt!

Zuletzt aktualisiert & geprüft: 09.11.2019

Die Futures zählen zu den Zukunftskontrakten und definieren ein vertragliches Abkommen zwischen zwei Parteien. Innerhalb des Vertrags müssen folgende Angaben gemacht werden:

– Underlying

– Qualität

– Preis

– Zeitpunkt

– Variante der Erfüllung

Durch einen vertraglichen Abschluss verpflichten sich beide Parteien dazu ein Gut zu erwerben beziehungsweise zu liefern. Der Vertragsgegenstand kann entweder physisch oder nicht physisch geliefert werden. Die Future-Transaktionen finden in standardisierte Weise statt, was bedeutet, dass es einen einheitlichen Ablauf dieser gibt, der eine gewisse Form erfordert. Generell werden die Verträge der Futures an spezifischen Börsen, den sogenannten Terminbörsen angepasst und erfüllt. Da die Termingeschäfte an einer Börse betrieben werden, übernimmt diese die Verantwortung für das Erfüllen jeder einzelnen Leistung.

Jetzt zum Testsieger eToro!74% der Konten von Kleinanlegern verlieren Geld beim Handel mit CFDs bei diesem Anbieter. Sie sollten sich überlegen, ob Sie das hohe Risiko, Ihr Geld zu verlieren, eingehen können. Krypto-Investitionen werden von eToro (Europe) Ltd. angeboten und die Verwahrung wird von eToro Germany GmbH durchgeführt. Ihr Kapital ist gefährdet.

Der Abschluss eines Futures-Vertrages ist unkompliziert und unter übersichtlichen Bedingungen möglich. Erwartet ein Investor den Anstieg von beispielsweise dem Preis von dem Rohstoff Öl, kontaktiert dieser einen Broker, welcher dafür zuständig ist den Auftrag des Investors entgegenzunehmen und an einen Händler weiterzuleiten, der den Investorauftrag an die spezifische Börse übermittelt und die Order vornimmt. Der Investor erhält nach dem Prüfen des Auftrags eine Bestätigung über die Teilnahme an der nächsten Phase des Handels von dem Rohstoff Öl.

Die Nettofinanzierungskosten – die „Cost-of-Carry“ (CoC)

Die Theorie des „Cost-of-Carry“ (Haltekosten) wird dazu genutzt die Nettofinanzierungskosten von Zukunftskontrakten zu ermitteln. Der Kurs von Futures im Finanz- und Investitionssektor kann pauschal wie folgt errechnet werden:

Futureskurs = Kosten + Cashkurs – Erträge

Aufgrund der Tatsache, dass die „Cost-of-Carry“ zu einem bestimmten Zeitpunkt der Differenz von Kosten und Erträgen entsprechen ergibt sich die folgende optimierte Formel:

Futureskurs = Haltekosten + Cashkurs

Die Ermittlung der „Cost-of-Carry“ ist jedoch nicht immer so einfach möglich, da die erwarteten Haltekosten großen Schwankungen unterliegen können. Außerdem beinhalten die „Cost-of-Carry“ viele Möglichkeiten verborgene Kosten zu inkludieren. Grundsätzlich ist es so, dass mit einer langen restlichen Laufzeit eines Futures sowie einem ansteigenden Zins die Nettofinanzierungskosten ansteigen, wenn die Finanzierungserträge und -kosten konstant bleiben. Umgekehrt verhält es sich bei einer kurzen restlichen Laufzeit und einem sinkenden Zins. Hier sinken auch die Nettofinanzierungskosten einer Obligation, wenn die Finanzierungskosten und -erträge gleich bleiben. Außerdem ist zu beachten, dass das Disagio beziehungsweise Agio des Spotmarktpreises dann ansteigt, wenn der Zeitpunkt der Erfüllung sich in ferner Zukunft befindet. Demzufolge sinkt das Agio oder Disagio des Spotmarktpreises, wenn der Zeitpunkt der Erfüllung naheliegt.

Für den Futureskurs gilt deshalb, dass dieser ceteris paribus steigt, wenn der Zinssatz des Geldmarktes oder der Basiswert steigt. Außerdem erhöht sich der Futureskurs, wenn die Erträge alle im Portfolio befindlichen Elemente sinken. Der Futureskurs wird dann sinken, wenn der Basiswert oder der Zinssatz des Geldmarktes sinkt. Ein steigender Ertrag führt ebenso zum Absenken des Futurekurses.

Dies zeigt die Wechselwirkung der restlichen Laufzeit, den „Cost-of-Carry“ sowie den Sicherheitszinsen. Dieser risikoneutrale Bewertungsansatz lässt sich somit durch die Nettofinanzierungskosten innerhalb eines „full contango markets“ definieren. Aufgrund der Tatsache, dass die Kosten und Erträge von Futures mit sinkender Laufzeit fallen, erlangen diese bei Zukunftskontrakten einen Grenzwert in der Nähe von null. Werden die Futures am Tag der Fälligkeit betrachtet, entspricht der Kurs dieser deshalb auch dem Cashkurs.

Jetzt zum Testsieger eToro!74% der Konten von Kleinanlegern verlieren Geld beim Handel mit CFDs bei diesem Anbieter. Sie sollten sich überlegen, ob Sie das hohe Risiko, Ihr Geld zu verlieren, eingehen können. Krypto-Investitionen werden von eToro (Europe) Ltd. angeboten und die Verwahrung wird von eToro Germany GmbH durchgeführt. Ihr Kapital ist gefährdet.

Die „Cost-of-Carry“ integrieren deshalb beispielsweise folgende Elemente der Finanzierung:

– Lagerhaltungskosten (Wartung, Versicherung, Depotverwaltung)

– Erträge (Zins, Dividende, Verleihgebühr, Bezugsrecht)

– Zinskosten (Eigen- oder Fremdfinanzierung)

Zur prozentualen Ermittlung der „Cost-of-Carry“ wird der Basiswert herangezogen. Die „Cost-of-Carry“ werden durch einen gewissen Prozentsatz des Marktwertes in Bezug auf den Basiswert für ein Jahr definiert. Hieraus ergibt sich folgende Formel zur Errechnung der „Cost-of-Carry“:

Haltekosten = Zinskosten + Lagerhaltungskosten – Erträge

Zu den Erträgen zählen hierbei beispielsweise die Dividende, die Leihgebühren, die Bezugsrechte oder die Kuponzahlungen. Im Rahmen der Lagerhaltungskosten können Ausgaben wie Versicherungen, Wartungen oder Transportkosten integriert werden. Bei den Zinskosten ist zwischen einer Eigen- und Fremdfinanzierung zu unterscheiden, wobei eine Finanzierung mit eigenen Mitteln die nicht umgesetzten Zinseinnahmen berücksichtigt und die Fremdfinanzierung auf einem Kostensatz basiert. Bei der Betrachtung der Finanzierungskosten fällt auf, dass diese auf dem Finanzmarkt eine elementare Position einnehmen. Bei Futures bedeutet dies, dass die „Cost-of-Carry“ dem Sicherheitszins entsprechen können, während es bei der Investition in Investitionsgüter dazu kommt, dass die „Cost-of-Carry“ den Lagerhaltungskosten und den Zinskosten entsprechen können. Der Futurekurs eines Investitionsgutes lautet deshalb:

Futurekurs = Cashkurs * (1 + Haltekosten) t (Zeitpunkt)

Jetzt zum Testsieger eToro!74% der Konten von Kleinanlegern verlieren Geld beim Handel mit CFDs bei diesem Anbieter. Sie sollten sich überlegen, ob Sie das hohe Risiko, Ihr Geld zu verlieren, eingehen können. Krypto-Investitionen werden von eToro (Europe) Ltd. angeboten und die Verwahrung wird von eToro Germany GmbH durchgeführt. Ihr Kapital ist gefährdet.

Auf der Basis dieser Formel ergibt sich somit die „rate of return“, wenn:

Futurekurs

—————– – 1

Cashkurs

Auf einem transparenten Markt entspricht die „rate of return“ somit den Nettofinanzierungskosten.

Werden die Zins-Futures angesehen gilt der Grundsatz, dass fix verzinste Obligationen um Erträge, welche bis zum Zeitpunkt der Erfüllung anfallen reduziert werden müssen. Außerdem müssen die bis dahin anfallenden Kosten, wie jene für das Depot oder die Zinsen, addiert werden. Werden hierzu vergleichsweise die Futures von Aktienindizes betrachtet ergibt sich hierfür eine andere Sichtweise. Der Futureskurs für Aktienindizes ergibt sich aus der Addition von Depot- und Zinskosten unter Beachtung der restlichen Laufzeit sowie der Subtraktion von Erlösen aus Bezugsrechten, Dividenden und anderen geplanten Erträgen auf der Basis des Portfolios.

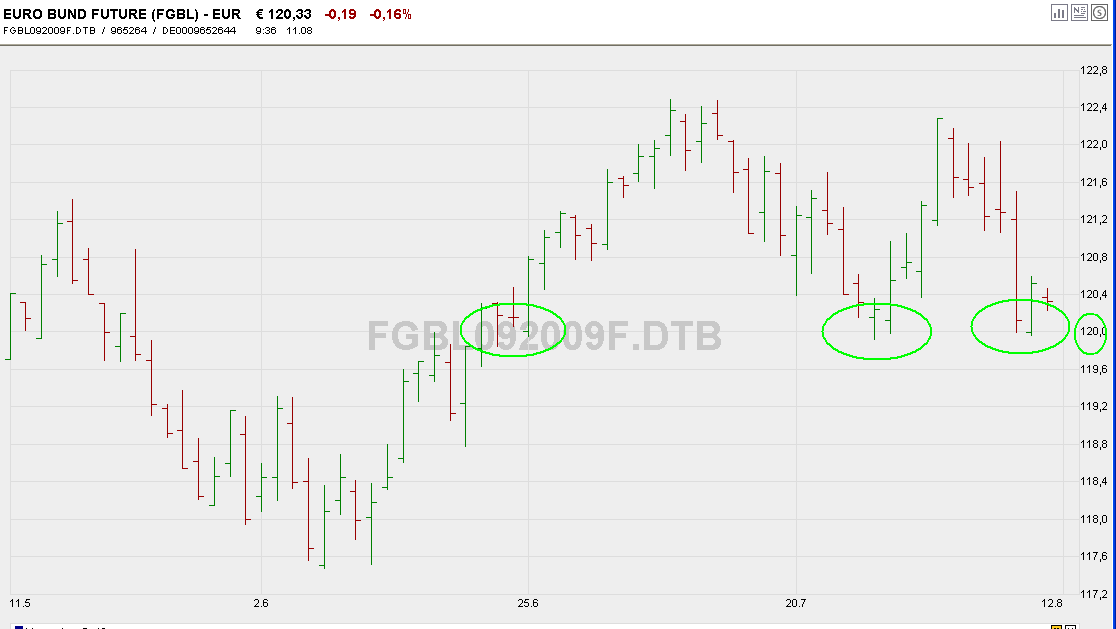

Bei der Errechnung der Nettofinanzierungskosten von Obligationen ist daher die Zinsstruktur des Marktes wichtig und unterscheidet in zwei unterschiedliche Szenarien. Bei einer klassischen Struktur des Zinses kann ein Ertrag mit Abzügen aus dem Portfolio der Obligationen resultieren. Dies liegt daran, da die Erträge der Zinsansprüche den Aufwand für Zinsen übersteigen. Der Kurs der Futures notiert aus diesem Grund unter Beachtung des Disagios zu dem Spotkurs. Ist die Zinsstruktur vice versa, ist die Gesamthöhe der kurzfristigen Zinsen höher als jene der langfristigen Zinsen. Durch die vorhandenen Nettofinanzierungskosten wird das Agio auf der Basis des Spotkurses gerechtfertigt. Der Kurs eines Terminkontraktes unterliegt der Freiheit von Arbitrage, was einen grundlegenden Unterschied zu Forward-Transaktionen darstellt.

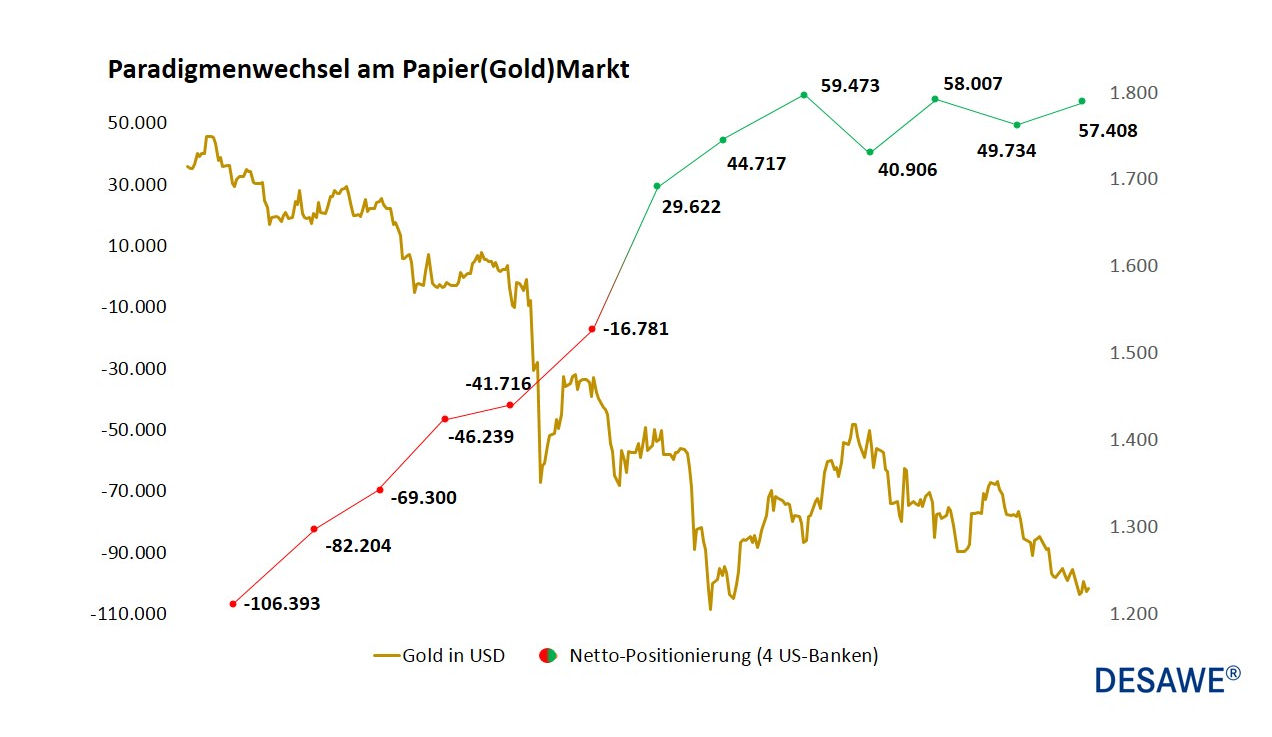

Der aktuelle Finanzmarkt und das Investieren in diesen

Aufgrund der im Moment besonders niedrigen Zinslage ist das Erzielen von Erträgen bei einer Investition in Obligationen schwierig, jedoch nicht unmöglich. Ein Erwerb von börsengehandelten Fonds kann dann vorteilhaft sein, wenn ein Investor deutsche oder amerikanische Anleihen kaufen möchte, um einen Teil eines Marktes zu besitzen. Bei der Betrachtung des amerikanischen Marktes fällt auf, dass dieser aufgrund der von Notenbanken erworbenen Anleihen unsauber ist, was dazu führt, dass die Käufer diese regulieren müssen, indem qualitativ hochwertige Obligationen erworben werden müssen. Dies führt dazu, dass die Rendite der amerikanischen Staatsanleihen und jene der deutschen sinkt. Ein Vorteil jener Investitionen ist jedoch die relative Sicherheit.

Vor vielen Jahren löste die europäische Finanzkrise einen großen Unterschied der Renditen zwischen den betreffenden Staaten und deren Schuldnern aus. In Deutschland führte dies dazu, dass die Renditen deutlich sanken, in einigen Randgebieten kam es jedoch auch zu einem starken Anstieg von Renditen. Durch das Regulieren der Qualität der Schuldner in Randgebieten kam es zu einem hohen Angebot an Staatsanleihen auf dem Markt, wovon auch die Anleihen der Unternehmen beeinflusst wurden. Dies führte zu einem Preisanstieg von Obligationen in Deutschland

Seit einigen Jahren wurden die Unterschiede der Renditen in Europa jedoch versucht auszugleichen. Auch zukünftig ist eine Optimierung der Renditen in Deutschland und im restlichen Europa geplant. Besonders im südwestlichen Europa haben die Reformen in der Wirtschaft dazu geführt die betreffenden Länder abzusichern.

Die Manager im Finanzbereich empfehlen es, einzelne Wertpapiere zu selektieren. Dies liegt daran, dass die Rendite dieser Wertpapiere besonders hoch ist. Anleihen aus Randländern sind deshalb besonders attraktiv. Bei der Investition in diese sollte jedoch im Voraus gut differenziert werden, damit die vermeintliche gute Rendite nicht geringer als erwartet ausfällt. Deshalb stellen beispielsweise einzelne französische Obligationen eine gute Wahl verglichen mit deutschen Obligationen dar.

Jetzt zum Testsieger eToro!74% der Konten von Kleinanlegern verlieren Geld beim Handel mit CFDs bei diesem Anbieter. Sie sollten sich überlegen, ob Sie das hohe Risiko, Ihr Geld zu verlieren, eingehen können. Krypto-Investitionen werden von eToro (Europe) Ltd. angeboten und die Verwahrung wird von eToro Germany GmbH durchgeführt. Ihr Kapital ist gefährdet.

Die Entstehung der Future-Transaktionen

Die Termingeschäfte sind bereits aus der Zeit 2000 vor Christus bekannt und basieren auf dem damaligen Handel mit Rohstoffen. Diese Transaktionen wurde erstmals in Ländern wie China oder Ägypten erkannt, wo es zu einem Rohstoffhandel zu fixen Bedingungen gekommen ist. Die Verträge wurden zu jener Zeit meist mündlich zwischen zwei Parteien geschlossen und stellen somit die Grundlage des Handels mit Futures dar. Da die Händler der damaligen Zeit hohe Preisschwankungen ausschalten wollten, vereinbarten diese mit ihren Partnern bereits Preise für Rohstoffe für die nächste Periode.

Ein weiterer Meilenstein in der Entwicklung der Futures stellte das Jahr 1970 dar. Dort haben sich die Marktteilnehmer auf die Suche nach einem Instrument zur Sicherung des Kurses von Anleihen begeben. Auch der Kollaps der internationalen Währungsordnung zu Beginn der 70er Jahre förderte die Entwicklung von Futures. Innerhalb dieser Zeit kam es unter anderem zu einem deutlichen Anstieg von Banknoten und Münzen, was zur gleichen Zeit mit einem hohen Preis für Treibstoffe einherging. Der Finanzmarkt wurde folglich von einer Inflation befallen, was besonders in westlichen Nationen zu großen Problemen führte und sich in Schwankungen auf den Gesamtmarkt äußerte. Als Folge daraus ergab sich eine wachsende Verschuldung der Staaten. Durch dieses Szenario wurden die derivativen Finanzinstrumente als beliebte Möglichkeit der Finanzierung genutzt. Im Jahr 1975 wurden das erste Mal die Zins-Futures angeboten. Die Grundlage der Futures bildeten hierbei die Wertpapiere in festverzinslicher Form. Aufgrund der Höhe der Gelder an den Börsen wurden die Zins-Futures im lang-, mittel- und kurzfristigen Rahmen offeriert. Bei der Konzipierung dieser Futures-Varianten fanden standardisierte Verfahren Anwendung, um diese auf alle Teilnehmer des Finanzmarktes zu adjustieren. Seit dieser Zeit wurden die Futures sowohl im privaten als auch betrieblichen Umfang genutzt und von den Marktteilnehmern geschätzt. Besonders beliebt waren beispielsweise die Futures auf amerikanische Staatsanleihen mit einer Laufzeit von 30 Jahren. In Deutschland sind die Futures einige Jahre später im Rahmen der Optimierung der Börsengesetze populär geworden. Im Zuge der an der Börse gehandelten Gelder, den Schwankungen von Zinssätzen beziehungsweise Kursen, den Risiken einer Investition sowie der Entwicklung der Technologie wurden Futures, allen voran die Zins-Futures, immer beliebter. Die Begehrtheit der Futures basiert auf dem Sicherheitsbedürfnis von Investoren und Händlern, welche im vollen Bewusstsein von Preis- und Zinsrisiken des Finanzmarktes sind. Durch Futures ist es möglich eine günstige, durchsichtige und einfach ausführbare Investition zu tätigen, die trotzdem mit attraktiven Renditen belohnt. Außerdem ist es mit den Futures eine Option, hohe Renditen durch das Spekulationsgeschäft zu erzielen. Die Zins-Futures zeichnen sich dadurch aus, dass bei dem Einnehmen einer Position ein Ersteinschuss zu leisten ist, welcher in der Regel zwischen fünf und 15 Prozent liegt und zur Absicherung der Leistung der vertraglichen Pflichten dient. Definiert wird dieser Wert in Abhängigkeit von der aktuellen Lage des Finanzmarktes.

Jetzt zum Testsieger eToro!74% der Konten von Kleinanlegern verlieren Geld beim Handel mit CFDs bei diesem Anbieter. Sie sollten sich überlegen, ob Sie das hohe Risiko, Ihr Geld zu verlieren, eingehen können. Krypto-Investitionen werden von eToro (Europe) Ltd. angeboten und die Verwahrung wird von eToro Germany GmbH durchgeführt. Ihr Kapital ist gefährdet.

Wissenswertes zum Investieren in Futures

Viele Menschen denken, dass das Investieren in Futures mit einem großen Risiko verbunden sein muss, damit die Transaktionen in einem rentablen Maße geführt werden können. Durch ein gutes fachliches Wissen und eine gewisse Menge Kapital kann das Investieren in Futures erfolgreich getätigt werden, ohne ein exorbitantes Risiko eingehen zu müssen. Durch die Schwankungen der Kurse am Finanzmarkt und deren Leverage-Effekt müssen Investoren dauerhaft den Markt und dessen Bewegungen betrachten, damit das Risiko einer Investition minimiert werden kann. Investoren, die nur ein geringes Maß an Zeit besitzen, limitieren somit die Chance auf attraktive Renditen am Finanzmarkt. Aus statistischen Erhebungen zeigt sich, dass private Investoren häufig Futures-Transaktionen mit höheren Verlusten abschließen, was jedoch auch darauf schließen lässt, dass es oberhalb des Durchschnitts befindliche Gewinne gibt, da diese den Gegenpol zum Verlust symbolisieren beziehungsweise diesen ausgleichen müssen. In der Regel machen Investoren die höchsten Gewinne, wenn diese mehrmals am Tag das Geschehen des Finanzmarktes betrachten.

Damit die Entwicklung des Finanzmarktes genauer betrachtet werden kann, sind gewissen Analysen nötig, welche mithilfe eines Computers getätigt werden können. Hierzu benötigen die Investoren eine bestimmte Software, welche dazu dient die wechselnden Preise der Futures über viele Jahre vergleichen zu können. Hierdurch kann der Investor Anzeichen für einen Verkauf oder Kauf von Futures feststellen und diese auf zukünftige Geschehnisse anwenden. Zudem profitiert der Anleger von der logischen Arbeitsweise eines Computers, welche somit eine hundertprozentige Validität besitzt.

Eine Future-Anlage kann deshalb eine über dem Durchschnitt befindliche Rendite für den Investor bedeuten, wenn die Analyse des Marktes auf einer objektiven Basis ausgeführt wird. Hierdurch wird auch das Management von den Depots der Futures erleichtert. Es hat sich gezeigt, dass stark schwankende Märkte von beispielsweise Obligationen durch ein fachgerechtes Verwalten von Investitionen in Futures geringeren preislichen Schwankungen unterliegen als Spotmärkte. Da bei der Konzipierung eines hochwertigen Portfolios auf eine gewisse Diversifikation Wert gelegt werden sollte, ist das Investieren in Futures eine gute Möglichkeit ein Obligationen-Portfolio zu erweitern. Hierdurch können Investoren mögliche Verluste reduzieren und die Gewinne im Rahmen des Portfolios steigern.

Jetzt zum Testsieger eToro!74% der Konten von Kleinanlegern verlieren Geld beim Handel mit CFDs bei diesem Anbieter. Sie sollten sich überlegen, ob Sie das hohe Risiko, Ihr Geld zu verlieren, eingehen können. Krypto-Investitionen werden von eToro (Europe) Ltd. angeboten und die Verwahrung wird von eToro Germany GmbH durchgeführt. Ihr Kapital ist gefährdet.