Sentiment – Eine Einführung in die Nutzung des Sentiments beim Devisenhandel!

Zuletzt aktualisiert & geprüft: 06.02.2024

Mit diesem Artikel geben wir Privatanlegern eine Einführung in die Nutzung des Sentiments beim Devisenhandel. Viele Strategie-Artikel beschäftigen sich mit dem Finden eines sinnvollen Einstiegs in eine Position. Doch wer der guten alten Börsenweisheit „Gewinne laufen lassen, Verluste begrenzen“ folgt, findet damit keinen allgemeingültigen Lösungsansatz. Das Sentiment kann eine erste Hilfestellung leisten.

Eine alte Börsenweisheit

Vielen Tradern gelingt es nicht, ihre Gewinne laufen zu lassen und ihre Verluste klein zu halten. Eine kürzlich veröffentlichte Studie zeigt, dass Retail Trader tatsächlich in mehr als 50 Prozent der Fälle einen „guten Riecher“ haben und richtig liegen, wenn es darum geht, die Richtung des Marktes zu erahnen. Trotzdem verliert ein Großteil der Trader Geld. Die Erklärung hierfür fällt recht einfach aus: Die Höhe der Gewinne beträgt teilweise nur die Hälfte der durchschnittlichen Verluste.

Es gibt gute Gründe dafür, warum Trader ihre Gewinne zu schnell mitnehmen. Diese reichen von fundamentalen (Finanzprobleme in der Eurozone), über technische (Überkaufte Märkte), bis hin zu einfachen psychologischen Gründen (Die letzten Trades waren verlustreich).

Das Sentiment verstehen

Im Folgenden wollen wir analysieren, warum Märkte manchmal derart übertriebene Phasen zeigen, und schauen, wie wir hiervon profitieren können. Um zu verstehen, warum Märkte sich trotz stark überkaufter Modi oder aber fundamental völlig konträrer Ausblicke weiter in Richtung ihrer ursprünglichen Trends bewegen, lohnt ein Blick auf das Sentiment.

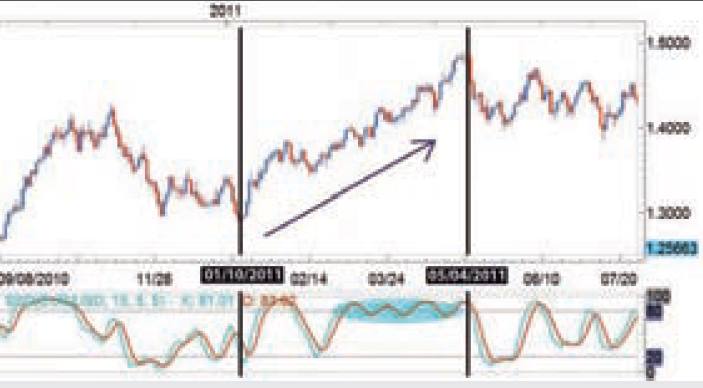

Quelle: FXCM Trading Station/Marketscope

Ein Beispiel aus der Praxis

Wir betrachten den Verlauf des EUR/USD von September 2010 bis August 2011 ein (siehe oberes Bild). Besonders sticht der starke Kursanstieg von Januar 2011 bis Mai 2011 heraus. In diesem Zeitraum legte der EUR/USD von seinem Tief bei 1,2872 am 10. Januar bis zum 4. Mai in seinem Hoch bei 1,4939 USD sage und schreibe 2067 Pips oder 20,67 Cent zu. Und das trotz der schwelenden Euro-Krise und der schlechten fundamentalen Lage zum Beispiel in Bezug auf Griechenland.

Bei der Betrachtung des Tagescharts fällt zudem auf, dass sich das Währungspaar auf Tagesbasis in diesem Zeitraum beispielsweise im Slow Stochastik (15, 5, 5) ab Anfang März stark überkauft dargestellt hat. Von dort an ging es für den EUR/USD aber immerhin noch knappe 1000 Pips weiter aufwärts.

Infos zum Slow Stochastik

Der Slow Stochastik ist ein Oszillator, der dabei hilft herauszufinden, ob der Markt überkauft beziehungsweise überverkauft ist. „Überverkauft“/„Überkauft“ bedeutet, dass die jeweilige Dynamik abnimmt und eine Umkehr der aktuellen Kursbewegung wahrscheinlich ist.

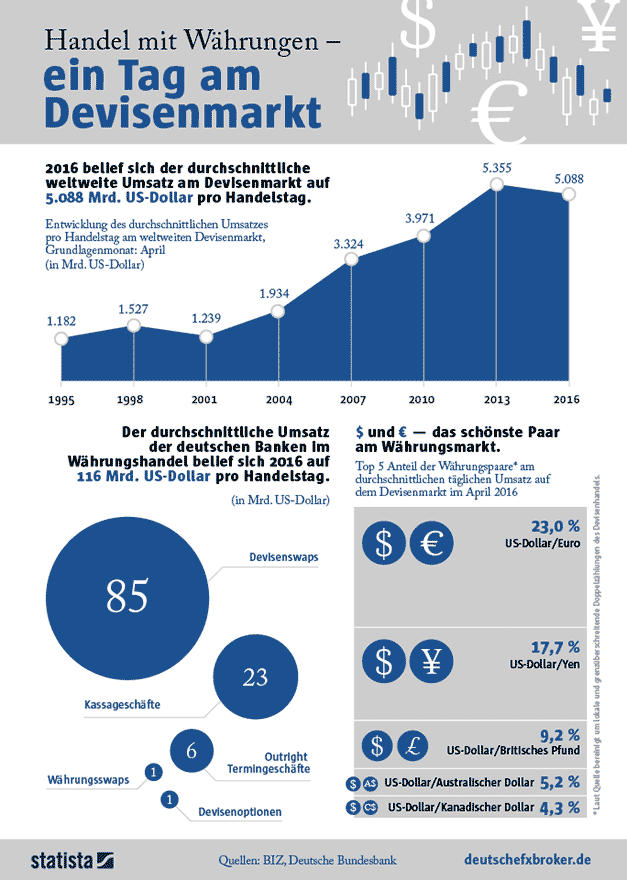

Weltweiter Umsatz am Devisenmarkt

Wo kam der „Optimismus“ her?

Eine Erklärung liefert das Sentiment. Die breite Masse der Privat-Trader tendiert dazu, das Momentum zu „faden“. Das bedeutet, dass sich die Masse gegen gegen den vorherrschenden Trend stellt. Privat-Trader tendieren dazu, in Rallyes zu verkaufen und in stark fallenden Märkten zu kaufen – ein meist erfolgreicher Ansatz für Seitwärtsmärkte, doch für Trendmärkte ungeeignet.

Genau diese Privat-Trader, die sich gegen den übergeordneten Trend stellen, sind es, die auftretende Trends weiter treiben. Es kommt zu einem sogenannten „Domino-Effekt“. Gegentrend-Trader sorgen durch ihre ausgelösten Stopps dafür, dass die Nachfrage auf der Oberseite beziehungsweise das Angebot auf der Unterseite generiert wird. Dies trägt dazu bei, dass die ursprüngliche Bewegung weiter vorangetrieben wird.

Der Speculative Sentiment Index (SSI)

Es ist möglich, von dem beschriebenen Zusammenhang zu profitieren. Der Speculative Sentiment Index (SSI) von DailyFX zeigt die Positionierung der über 200 000 Kunden von FXCM in den wichtigsten Währungspaaren, den sogenannten „Majors“, an und setzt diese ins Verhältnis. Der SSI ist ein klassischer Kontra-Indikator, was bedeutet, dass eine Netto-Long-Positionierung der Privat-Trader eher verkauft werden sollte bzw. dafür spricht, dass sich ein Abwärtstrend weiter fortsetzt. Analog sollte eine Netto-Short-Positionierung der Privat-Trader eher gekauft werden beziehungsweise ist es dann wahrscheinlich, dass ein Aufwärtstrend weiter anhält.

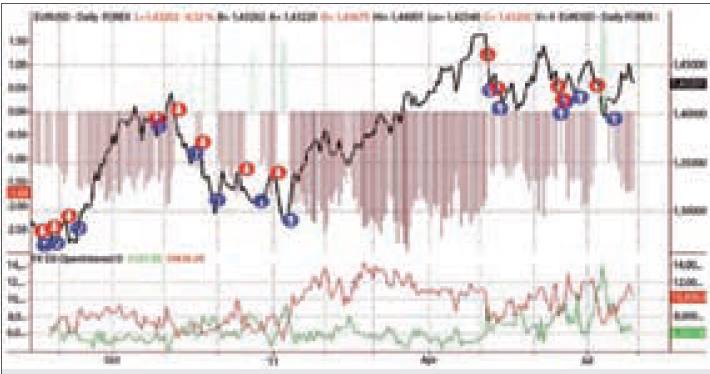

Quelle: FXCM Trading Station/Marketscope

Momentum 1-Strategie

Die im oberen Bild angezeigten roten und blauen Kreise basieren auf dem SSI. Die Momentum1-Strategie hält Ausschau nach Extremen im Sentiment und verwendet den SSI dann als Kontra-Indikator. Notiert der SSI bei -1,5 oder darunter, geht die Strategie long. Notiert er hingegen bei 1,5 oder höher, ist das System short.

Zum besseren Verständnis: -1,5 bedeutet, dass auf jeden Privat-Trader, der in einem Währungspaar long positioniert ist, 1,5 Trader kommen, die eine Short-Position halten. Der Ausstieg erfolgt über einen Trailing-Stopp basierend auf der 14er Average True Range (ATR). Der Vorteil der Strategie liegt darin, dass das System sehr gut in Trendmärkten funktioniert und hier gute Gewinne abwirft.

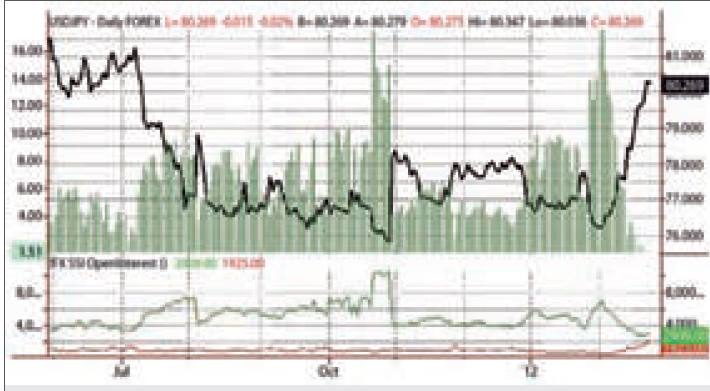

Quelle: FXCM Trading Station/Marketscope

Sentiment-Extreme

Extreme Sentiment-Werte können zudem interessante Gelegenheiten bei der Identifizierung von Tops und Böden liefern. Hierzu ein Beispiel von Anfang 2012. Die starke Netto-Long-Positionierung der Privat-Trader im USD/JPY hat über das gesamte Jahr 2011 einen Abwärtstrend im USD/JPY begünstigt. Das Sentiment nahm mehrfach extreme Werte an.

So konnte beobachtet werden, dass das Verhältnis zeitweise bei 17,5 stand – gleichbedeutend mit der Aussage, dass auf jeden im Währungspaar positionierten Short Trader im Schnitt 17,5 Trader kamen, die long positioniert waren. Eigentlich ein klares Signal dafür, dass das Währungspaar weiter verkauft werden sollte.

Solche extremen Werte im Sentiment bergen das Potenzial heftiger Gegenbewegungen. So kam es tatsächlich zu einem Umschwung dieses sehr einseitigen Sentiments in Richtung neutral beziehungsweise zeitweise sogar in Richtung Netto-Short. Als der SSI plötzlich nur noch bei 1,51 notierte und die Privat-Trader verstärkt ihre Long-Positionen zurückfuhren beziehungsweise ihre Short-Positionen aufbauten, erhielt man im USD/JPY ein Signal, was für einen starken Kursanstieg sprach. Der starke Umschwung im Sentiment favorisierte weiter anziehende Kurse und tatsächlich: Das Sentiment begünstigte eine Attacke auf die Region um 84 Yen.

Quelle: FXCM Trading Station/Marketscope

Momentum2-/Tidal-Shift-Strategie

Für extreme Sentiment-Werte gibt es eine weitere Strategie, genannt „Momentum2“ bzw. „Tidal Shift“. Hierbei sucht das System nach Situationen, in denen der SSI die extreme Long- beziehungsweise Short-Positionierung seit 145 Stunden einnimmt. Anschließend geht das System entgegengesetzt short beziehungsweise long. Der Ausstieg erfolgt über einen Trailing-Stopp basierend auf der 14er ATR. Der Vorteil der Tidal-Shift-Strategie im Vergleich zur Momentum1- Strategie liegt darin, dass der Handel des Umschwungs des Sentiments schnellere Ein-, aber auch Ausstiege in potenziellen Trendumkehren begünstigt.

Nähere Infos zum ATR

Eine vereinfachte Definition der Average True Range (ATR) ist, dass sie die Handelsspanne innerhalb eines Zeitraums in Pips misst und dann eine durchschnittliche Handelsspanne für eine bestimmte Anzahl von Perioden berechnet. Bei Verwendung eines Tagescharts mit dem Standardwert von 14 errechnet der ATR-Indikator zum Beispiel den Tagesdurchschnitt vom Hoch bis zum Tief der letzten 14 Tage.

Fazit zu Sentiments

Neben der charttechnischen und fundamentalen Betrachtung der Devisenmärkte liefert das Sentiment, also die Stimmung und damit die Positionierung der privaten Anleger, einen interessanten Ansatz. Einerseits kann der Trader von extremen Positionierungen in eine Richtung sowie von plötzlichen Stimmungsumschwüngen profitieren. Andererseits kann man die Analyse des Sentiments dafür verwenden, seine charttechnischen und fundamentalen Überlegungen durch geeignete Ein- und Ausstiegsmomente noch profitabler zu gestalten.

CFD Broker gibt es mittlerweile wie Sand am Meer. Nutzen Sie bei der Suche am besten unseren umfangreichen Broker Vergleich. Nachfolgend drei CFD Broker, die in unseren Tests besonders überzeugen konnten.