MACD Strategie Erklärung 2025 » Vor- & Nachteile!

Zuletzt aktualisiert & geprüft: 14.02.2024

Der MACD Indikator: Genau hingesehen

Der Indikator MACD wird im Trading häufig verwendet. Dabei sind es vor allem Neueinsteiger, die ohne Marktkenntnisse oder umfangreiche Erfahrungen in der Mathematik mit diesem Indikator und der dazugehörigen Strategie umzugehen wissen. Losgelöst von der MACD Strategie handelt es sich bei dem MACD als Indikator um einen technischen Indikator, der zur Trendfolger-Gruppe gehört. Dieser Trendfolger geht auf Gerald Appel zurück. Seinen ersten Einsatz erfuhr der Indikator bereits in den 60er Jahren statt. Seit Anfang der 80er Jahre steht dieser Indikator nun den nationalen und internationalen Tradern zur Verfügung. Ohne starkem Marketing, das es in dieser Zeit ohnehin noch nicht gab, nahm der Siegeszug des Trendfolgers seinen Lauf. Das MACD Histogramm bietet ebenfalls Handlungshinweise. Diese äußern sich darin, dass bei einem Anstieg der Histogramm-Linie die Kaufkraft zunimmt. Bei einem Abstieg der Histogramm-Linie ist Verkaufen angesagt.

Heute hat sich der MACD Indikator zu einem Basis-Indikator entwickelt, der nicht mehr aus der Fachliteratur und dem Handel an der Börse wegzudenken ist. Nach Erfahrungen mit dem MACD Indikator gehören Eigenschaften, wie Zuverlässigkeit und eine hohe Treffsicherheit klar zu den Zügen dieses Indikators. Was die Benennung des Indikators angeht, so folgt sie logischerweise den zwei zentralen Themen des gleitenden Durchschnitts, im englischen: Moving Averages. Weiterer Bestandteil des Namens, und hierfür stehen C für Convergence und D für Divergence, sind die Bewegungsmöglichkeiten zueinander hin oder voneinander weg.

Weitere Einsatzmöglichkeiten des MACD Indikators liegen in Form des Signalgebers und Momentumundikators. Zudem kann der MACD Indikator bei der Divergenz-Untersuchung eine fundamentale Unterstützung bieten.

Im Wesentlichen kommt der MACD Indikator im Rahmen der technischen Analyse zum Einsatz. Dabei gibt es kein allgemeingültiges Rezept, das diesen Indikator zu einer „Geldmaschine“ macht. Denn hierfür genügt die Zuverlässigkeit der Aussagen, die durch den Indikator geliefert werden, meist nicht aus. Aus diesem Grund hat sich die Strategie entwickelt, den MACD Indikator zusammen mit anderen Indikatoren zu nutzen und dadurch bessere Trends für Handelsentscheidungen zu erhalten. Wird der Indikator dennoch allein genutzt, wird er in erster Linie als Signal für die Positionsgröße, sowie den Kauf oder Verkauf verwendet. Erfahrungen zeigen allerdings, dass zuverlässigere Ergebnisse durch die Kombination mit weiteren Indikatoren erzielt werden können.

Ein konkreter Einsatz des MACD Indikators zeigt sich im Management von Stop-Loss. Liegt ein schwaches Moment vor oder sind Divergenzen zu erkennen, dann ist die Handlungsanweisung für jeden Trader die Stopp-Orders auszulösen.

Die Gegenwart ist wichtiger als die Vergangenheit

Der MACD Indikator wird von einem 26-Tage-Durchschnitt der 12-Tage-Durchschnitt einfach exponentiell berechnet und abgezogen. Da eine Berechnung auf 1-Wochen-, 2-Wochen-, 3-Wochen- oder 4-Wochen-Basis erfolgen kann, ist es durchaus möglich, dass sich der Trader bei dem 26-Tage-Durchschnitt eine Entscheidung für einen 26-Wochen-Durchschnitt fällt. Um eine Entscheidung hinsichtlich des Kaufens oder Verkaufens zu treffen, werden am einfachsten die Nulllinie und die Lage der Averagepunkte hinzugezogen. Bei einer Kreuzung der der Nulllinie des Indikators von unten nach oben, bekamen die Anleger das eindeutige Signal zu kaufen. Bei der umgekehrten Bewegung verkaufen Trader. Wird diese Strategie nach dem Verkauf mit dem Kauf von Short-ETFs kombiniert, können trotz des eigentlichen Verkaufs und anschließenden Kaufens beachtliche Rendite erzielt werden. Diese Strategie hat seit über 20 Jahren ihre Daseinsberechtigung. Nachweislich gibt es genügend Erfahrungen von Hobby-Tradern bis hin zu Profi-Tradern. Allerdings hat der MACD Indikator wie so viele andere Indikatoren auch seine Schwächen. So kann die Trefferquote des MACDs nur eingehalten werden, wenn die Trader mit echter und dauerhafter Disziplin vorgehen.

Die MACD Strategie:

Die MACD Divergence Strategie gehört zu den zuverlässigsten Handelsstrategien im Forex Handel. Bei dieser Strategie werden die Handelssignale aus der Divergenz von MACD-Linie und dem Kurs des Währungspaars generiert. Es gibt bei dieser Strategie zwar keine genau definierten Ein- und Ausstiegspunkte, jedoch lassen sich die Signale sehr einfach erkennen.

Vorteile der MACD Divergence Strategie:

- einfach zu erkennende Signale

- es muss nur 1 Standard-Indikator beachtet werden

- relativ gutes Gewinn-Verhältnis

Nachteile der MACD Divergence Strategie:

- eher ungenaue Stop-Loss und Take Profit Marken

- wenige Signale in großen Zeitfenstern

Anwendung der MACD Divergenz Strategie

- Grundsätzlich eignet sich diese Strategie für sämtliche Währungspaare. Allerdings eignen sich eher kürzere Zeitfenster, da diese mehr Signale generieren und bessere Möglichkeiten bieten.

- Zunächst wird der Moving Average Convergence/Divergence (MACD) Indikator einem beliebigen Chart hinzugefügt.

- Anschließend setzen Sie den schnellen EMA auf „12“ und den langsamen EMA auf „26“.

- Der MACD-SMA wird auf „9“ und die Option „Anwenden auf“ auf „Close“ gesetzt.

- Zeigt der Kurs einen Abwärtstrend und der MACD Indikator einen Aufwärtstrend gehen Sie Long.

- Im umgekehrten Fall, wenn der MACD Indikator einen Abwärtstrend und der Kurs einen Aufwärtstrend zeigt gehen Sie Short.

- Wenn Sie Short gehen setzen Sie den Stop-Loss auf den nächsten Unterstützungsbereich. Gehen Sie Short wird der Stop-Loss auf den nächsten Widerstandsbereich gesetzt.

- Bei Long wird der Take Profit auf den Widerstandsbereich und bei Short auf den nächsten Unterstützungsbereich gesetzt.

- Generiert das System ein Umkehrsignal muss vor der Eröffnung einer neuen Position die offene geschlossen werden.

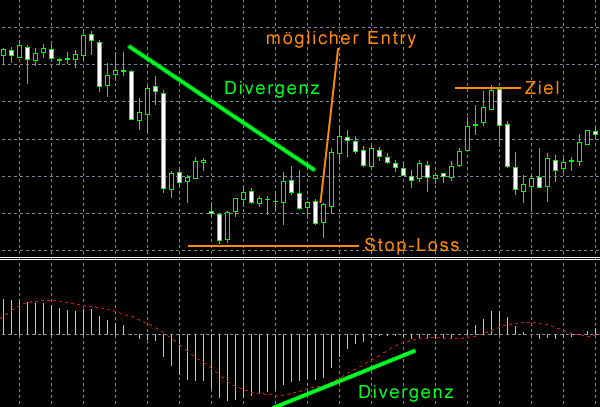

Beispiel wie sich die MACD Divergenz Strategie auswirken kann

Die Grafik zeigt das Währungspaar EUR/USD im M30 Zeitfenster. Der Chart zeigt deutlich, dass der Preis sinkt, während der MACD Indikator über einen längeren Zeitraum einen Aufwärtstrend zeigt. Der mögliche Einstieg zeigt den Punkt an, bei dem eine Umkehr abzusehen und ein Einstieg in den Trade möglich wäre. Der Stop Loss wurde auf Unterstützung und der Take Profit auf Widerstand gelegt.

MACD Divergence Strategie testen

Wie bereits erwähnt sind die Stop-Loss und Take Profit Marken bei dieser Strategie eher ungenau. Deshalb macht es Sinn, die Strategie zunächst mit einem kostenlosen Demokonto zu testen. Nutzen Sie unseren Broker Vergleich um den besten Forex Broker für eine MACD Divergence Strategie zu finden.

Hier können Sie sich Erfahrungsberichte als Präsentation herunterladen, um sich den besten Broker für Forex, Aktien, CFD, Binäre Optionen und Rohstoffe in Deutschland aus zu suchen.

Jetzt zum Testsieger Admirals!CFD Service - 74% verlieren Geld

Die MACD Strategie mit Werkzeugen der Stochastik kombiniert

Um diese Strategie bereits als Anfänger anwenden zu können, werden der MACD Indikator und Werkzeuge der langsamen Stochastik eingesetzt. Als Handels-Signale wird auf Call oder Put gesetzt. Das Zeitfenster beträgt bei dieser Strategie 10 Minuten, kann allerdings auch größer sein. Diese Strategie kann auch von Profis eingesetzt werden. Was die Handelsdauer betrifft, so sollte sich diese auf mindestens 2 Kerzenperioden belaufen. Der Berechnung liegen bekanntermaßen zwei gleitende Durchschnitte zu Grunde. Diese werden um einen Trigger erweitert. Standardmäßig wird ein Wochenchart im System 12/26/9 verwendet. Dies kann und sollte bei späterer Erfahrungssammlung den eigenen Handelsfähigkeiten angepasst werden.

Handeln Sie auf Deutschlands Nr.1 CFD-Plattform mit Plus500

Was ist das MACD Histogramm?

Das MACD Histogramm ist eine Erweiterung des traditionellen MACD Indikators und bietet eine visuelle Darstellung der Differenz zwischen dem MACD und seinem Signal. Diese Differenz wird in Form eines Histogramms dargestellt und gibt Aufschluss über die Dynamik des Marktes.

Grundlagen des MACD Histogramms

- Definition und Berechnung: Der MACD Indikator wird als Differenz zwischen zwei exponentiell gewichteten Durchschnitten (EWMA) berechnet, typischerweise über 12 und 26 Perioden. Das Histogramm bildet die Differenz zwischen dem MACD und seiner Signallinie (meist ein 9-Perioden-EWMA des MACD) ab.

- Unterschiede zum traditionellen MACD: Während der MACD selbst Trendfolge- und Momentum-Eigenschaften hat, fokussiert das Histogramm stärker auf die Beschleunigung bzw. Verlangsamung des Momentums, was frühzeitigere Signale ermöglichen kann.

Die Bedeutung des MACD Histogramms für Trader

Das MACD Histogramm ist besonders nützlich, um die Stärke eines Trends zu bewerten und Wendepunkte im Markt frühzeitig zu erkennen. Ein zunehmend positives Histogramm deutet auf eine Verstärkung des Aufwärtstrends hin, während ein zunehmend negatives Histogramm auf eine Verstärkung des Abwärtstrends hindeutet.

Interpretation des MACD Histogramms

- Crossovers: Ein Wechsel des Histogramms von negativ zu positiv signalisiert Kaufgelegenheiten, während der Wechsel von positiv zu negativ Verkaufsgelegenheiten anzeigt.

- Konvergenzen und Divergenzen: Eine Divergenz zwischen dem Preis und dem Histogramm kann eine bevorstehende Trendumkehr signalisieren. Bullishe Divergenzen entstehen, wenn der Preis neue Tiefs erreicht, das Histogramm jedoch höhere Tiefs bildet. Bearishe Divergenzen treten auf, wenn der Preis neue Höhen erreicht, das Histogramm jedoch niedrigere Höhen bildet.

Strategien für den Einsatz des MACD Histogramms im Trading

- Zero-Line-Crossover: Das Überschreiten der Nulllinie durch das Histogramm kann als Signal für den Eintritt in eine Long- oder Short-Position verwendet werden.

- Divergenz-Strategie: Die Identifizierung von Divergenzen zwischen dem Histogramm und dem Preis kann für das Timing von Ein- und Ausstiegen genutzt werden, insbesondere in Verbindung mit anderen Indikatoren.

- Kombination mit anderen Indikatoren: Die Effektivität des MACD Histogramms erhöht sich, wenn es mit anderen technischen Analysewerkzeugen wie dem RSI oder Bollinger Bändern kombiniert wird

Backtests und Forwardtests helfen weiter

Selbst erfahrene Trader setzen bei der Entscheidung für oder gegen die MACD Strategie auf Backtests. Diese gibt Auskunft über die Erfolgswahrscheinlichkeit der Strategie mit MACD Indikator. Eine Alternative zum Backtest ist der eher bekanntere Forwardtest in Form eines Demokontos. Die klare Empfehlung für Trader mit erstmaligem Kontakt mit der MACD Strategie oder dem MACD Indikator ist, ein Demokonto zu nutzen. Da es sich bei dem MACD Indikator um einen mittlerweile als Basis etablierten Indikator handelt, kann bei der Wahl des Demokontos bei ziemlich jeder Broker gewählt werden. Durch die Verwendung eines Demokontos kann die Strategie auf sicherem Terrain getestet und kennengelernt werden. Da es sich bei dem MACD Strategien um modifizierbare Strategien handelt, gibt es im Grunde genommen nicht DIE MACD Strategie. Dies ist ein weiterer Grund, der für das Testen von MACD Strategie und MACD Indikator spricht, bevor es um echte Investitionen, echte Verluste und vor allem echte Gewinne geht.

Da es sich beim Weg zum erfolgreichen Trader um einen langen Weg handelt, sollte dies von Anfang an berücksichtigt werden. Der Erfolg eines Traders kostete Stunden des Lernens, Auswertens und Entscheidens. Ganz abgesehen von dem Ausklügeln des Money Managements. Durch den die von Anfang an richtige Wahl des Brokers können die hochgesteckten Ziele noch schneller und solide erreicht werden. Für die optimale Broker-Wahl bietet sich für jeden Trader-Typ ein aktueller Vergleich für Depots und weitere Finanzprodukte an.

Diese Broker empfehlen sich für die Eröffnung eines Demokontos und das Austesten und Anwenden der MACD Strategie und des MACD Indikators:

- XTB

- Pepperstone

- IG Markets

- Plus500

Fazit zu den MACD Strategie Erfahrungen

Beim MACD Indikator und der MACD Strategie handelt es sich um kein komplettes Handelssystem. Die Berechnung erfolgt aus dem gleitenden, exponentiellen Durchschnitt. Dabei steht die Bezeichnung MACD, also Moving Average Convergence / Divergence, für das Zusammenlaufen oder das Auseinanderlaufen des Durchschnitts. In der Praxis wird der MACD Indikator mit einer Signallinie verbunden. Die Ergebnisse der MACD Ermittlungen können dann als effizient angesehen werden, wenn sie mit weiteren Indikatoren kombiniert werden. Selbst die Erweiterung um Strategien kann das MACD Ergebnis schärfen und zu einer gewinnbringenden Handelsentscheidung führen. Der MACD liefert dabei eine mittelfristige Trendstrategie. Dies sollten Trader, die sich für den MACD als Indikator oder als Strategie entscheiden, in jedem Fall wissen.

Der Blick auf die Einsatzmöglichkeiten des MACDs offenbart, dass der MACD vielseitig einsetzbar ist. Zudem bietet er vor allem Anfängern eine übersichtliche Darstellung, wie durch das MACD Histogramm, sowie einfaches Nachvollziehen der MACD Bewegungen und Ergebnisse. Schwächen zeigen sich dennoch häufig in der nicht dauerhaft klaren Trendbestimmung. Aus diesem Grund sind beim Einsatz von MACDs Erfahrungen unerlässlich. Da es sich bei dem MACD Indikator allein aufgrund seiner Berechnung um einen nachlaufenden Indikator handelt, kann der MACD nicht rechtzeitig auf explosive Veränderungen auf den Märkten reagieren und erweist sich als zu langsam. Demzufolge sind der MACD Indikator und die MACD Strategie nicht für den Handel auf liquiden und risikobehafteten Märkten zu empfehlen. Als wesentliche Einsatzorte bieten sich die Märkte von Rohstoffen und die Märkte von Devisen an.

Jetzt zum Testsieger Admirals!CFD Service - 74% verlieren Geld

Experten-Tipp:

Die MACD Strategie ist für Einsteiger eine sehr gute Möglichkeit, sich mit Strategien zu beschäftigen. Sie ist leicht zu verstehen und auch sehr gut anzuwenden. Mit Hilfe von einem Demokonto können erste Tests in Ruhe durchgeführt werden.