Forex Handel : Was ist Forex und Funktionsweise für Trader

Zuletzt aktualisiert & geprüft: 13.12.2023

Wie Funktoiniert Der Handel Mit Forex?

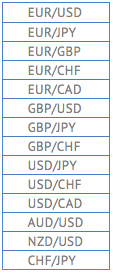

Der Forex bzw. der Devisenmarkt ist ständig in Bewegung und löst daher Wechselkursschwankungen aus. Ziel des forex Traders ist es also diese Schwankungen frühzeitig zu erkennen und zu seinen Gunsten auszunutzen. Dabei erfolgt der Handelsprozess immer in Währungspaaren. Der Devisenkurs wird von Angebot und Nachfrage der Währung beeinflusst. Das am häufigsten gehandelte Währungspaar im Forex Handel ist das Paar EUR/USD.

Beim Forex Trading sind Währungspaare mit hohem Handelsvolumen von Bedeutung. Das hohe Handelsvolumen zeugt von Liquidität und hat zur Folge, dass der Handel schnell und kostengünstig vollzogen werden kann. Um die Währungspaare zu finden, die den größten Profit versprechen, ist es ratsam einen Blick auf sog. Währungscharts zu werfen. Schwankungsintensive Devisen (Devisen mit hoher Volatilität) haben größere Handelsspannen und versprechen mehr Profit, als Devisenpaare mit geringer Volatilität.

Beim Forex Trading sind Währungspaare mit hohem Handelsvolumen von Bedeutung. Das hohe Handelsvolumen zeugt von Liquidität und hat zur Folge, dass der Handel schnell und kostengünstig vollzogen werden kann. Um die Währungspaare zu finden, die den größten Profit versprechen, ist es ratsam einen Blick auf sog. Währungscharts zu werfen. Schwankungsintensive Devisen (Devisen mit hoher Volatilität) haben größere Handelsspannen und versprechen mehr Profit, als Devisenpaare mit geringer Volatilität.

Jetzt zum Testsieger Admirals!CFD Service - 74% verlieren Geld

Lassen Sie uns einen Schritt zurücktreten vom Forex-Handel und entdecken, was Forex ist

Was ist Forex?

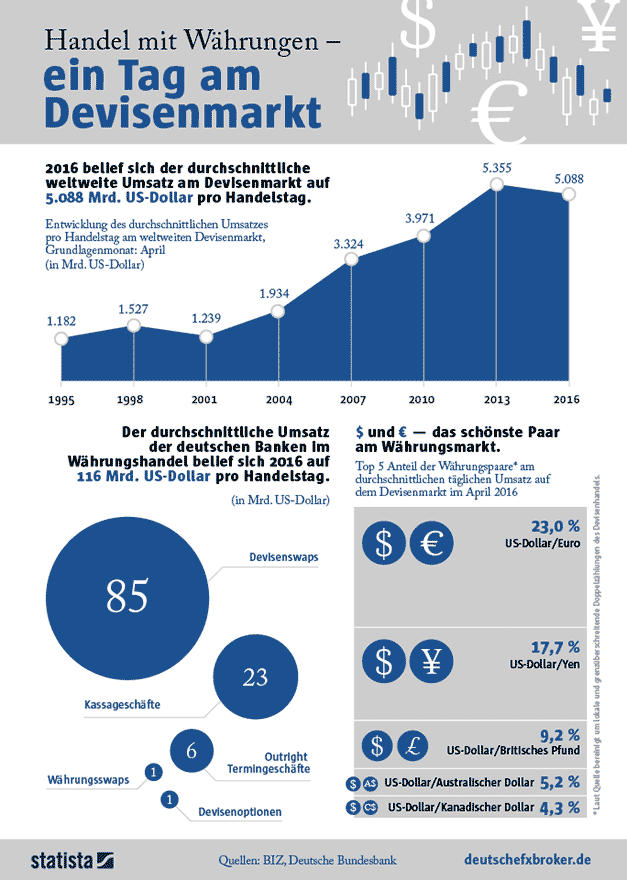

Forex oder FX ist das Kürzel für „Foreign Exchange Market“ und die Bezeichnung für den Handel an den internationalen Devisenmärkten. Der Handel mit globalen Währungen findet auf dezentralen Handelsplätzen statt, daher auch bezeichnet als OTC-Handel oder außerbörslicher Währungshandel (Over the Counter). Mehrere Billionen US-Dollar werden täglich am Devisenmarkt umgesetzt, was diesen zum größten und liquidesten Finanzmarkt der Welt macht. Der Handel mit Währungen übersteigt den Aktien, Fonds- oder Anleihehandel um ein Vielfaches.

Forex ausführlich mit all seinen Funktionen erklärt!

Warum Devisen handeln?

Der Forex Markt ist der mit Abstand beliebteste Finanzmarkt mit einem enormen täglichen Handelsvolumen. Pro Tag wird mit dem Devisenhandel ein Umsatz von mehr als 4 Billionen US-Dollar erzielt. Dabei machen geschäftlich und finanziell begründete Transaktionen rund 10 Prozent des Handelsvolumens aus. Aufgrund der großen Zahl von Händlern sowie der gewaltigen Menge an Währungen, ist der Devisenmarkt sehr liquide. Dies ermöglicht einen sehr leichten Einstieg in den Markt.

Im Gegensatz zu anderen Märkten gibt es beim Forex Handel kein kompliziertes Kommissionssystem. Die Transaktionskosten sind sehr gering und es kann quasi rund um die Uhr gehandelt werden. Ein weiterer Vorteil ist die geringe Mindesteinlage, welche für den Einstieg in den Forex Handel benötigt wird, da der Forex Handel auf dem Prinzip des Margin Handels basiert.

Jeder kann mit Forex handeln

Um am Devisenhandel teilnehmen zu können, wird neben dem erforderlichen Kapital lediglich ein PC oder mobiles Endgerät mit Internetzugang benötigt. Weiterhin ist ein auf den Forex Handel spezialisierter und zuverlässiger Forex Broker notwendig. Professionelle Trader verbringen einen großen Teil ihrer Zeit beim Devisenhandel mit warten. Wer glaubt, dass der Forex Handel ein sehr aufregendes Geschäft ist, in dem es turbulent zugeht, der täuscht sich. In erster Linie gilt es die zahlreichen Informationen, welche dem Händler jeden Tag zur Verfügung stehen, auszuwerten und zu selektieren, welche wirklich sinnvoll sind und Auswirkungen auf das betreffende Währungspaar haben und welche vernachlässigt werden können. Um ein vernünftiges Risiko- und Geldmanagement umsetzen zu können, werden ausschließlich eindeutige Signale gehandelt, die die größte Aussicht auf Erfolg haben. Sind diese eher zweifelhaft, wird der Trade verworfen und so das Risiko minimiert. Aufgrund der Vielzahl der Forex Paare gibt es fast überall aussichtsreiche Einstiegsmöglichkeiten, die zum Handelssystem des Traders passen.

Um auf die Signale reagieren zu können benötigen Trader eine entsprechende Software, welche sämtliche eingehenden Informationen bündelt und in einer Grafik darstellt. Der Trader entscheidet anschließend auf Basis der durch die Software angezeigten Daten. Die Software wird in aller Regel durch den Forex Broker zur Verfügung gestellt. Je nach Anbieter lässt sich ein Forex Konto schon mit einer Einzahlung von nur 50 Euro eröffnen. Genauere Informationen finden sich in unserem großen Forex Broker Vergleich. Neben der Regulierung des Brokers, der Mindesteinzahlungssumme steht vor allem die Handelsplattform im Fokus des Traders. Nur eine zuverlässige Software garantiert auch eine aussichtsreiche Umsetzung der Handelsstrategie.

Weltweiter Umsatz am Devisenmarkt

Beispiel für den Forex Handel

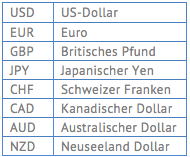

Beim Forex Handel wird der Kurs immer in Währungspaaren angegeben. Dies liegt daran, dass bei einem Trade immer eine Währung verkauft und eine andere gekauft wird. Jede Währung innerhalb des Währungspaares kann durch einen dreistelligen Währungscode identifiziert werden. So steht das Währungspaar GBP/USD für Britisches Pfund gegen den US-Dollar oder USD/JPY für US Dollar gegen den Japanischen Yen.

Die erste Währung innerhalb eines Währungspaares wird ‘Basiswährung’ genannt; die zweite Währung heißt ‘Kurs-’ oder

‘Gegenwährung’. Bei dem Kauf eines Währungspaares wird die Basiswährung gekauft und die Kurswährung verkauft. Dabei zeigt Ihnen der Devisenkurs wie viel von der Kurswährung benötigt wird, um eine Einheit der Basiswährung zu kaufen. Bei bspw. dem Währungspaar EUR/USD ist EUR die Basiswährung, USD die Kurswährung. Wenn EUR/USD 1,3100, dann werden 1,31 US-Dollar benötigt um 1 Euro zu kaufen, bzw. beim Verkauf von 1 Euro werden 1,25 US-Dollar ausgezahlt. Steigt der Kurs auf 1,35 beträgt der Gewinn pro gekauften Euro (bzw. der Verlust pro verkauften Euro) 4 US-Dollar-Cent.

Es wird auf dem Devisenmarkt (Forex) zwischen direkten und indirekten Kursen unterschieden.

- direkter Kurs = Preis für 1 US-Dollar gegenüber einer Währung

(Bsp.: USD/JPY, USD/CHF,…) - indirekter Kurs = Preis für eine Einheit einer Währung gegenüber dem US-Dollar

(Bsp.: EUR/USD, GBP/USD,…)

Jetzt zum Testsieger Admirals!CFD Service - 74% verlieren Geld

Gehandelt wird in Lots

Mit Lot wird die Menge an Einheiten bezeichnet, welche im Devisenmarkt gehandelt werden. Die Standardmenge ist dabei ein Lot, was 100.000 Einheiten der Basiswährung entspricht. Beim Währungspaar EUR/USD entspricht ein Lot demnach 100.000 Euro. Bei den meisten Brokern können neben Lots auch Mini-Lots oder Micro-Lots gehandelt werden. So reichen schon wenige Euros aus, um in den Forex Handel einzusteigen. Agiert der Broker nicht als Market Maker, so werden Kommissionsgebühren bei den ECN bzw. STP Broker.

- Ein Standard-Lot = 100.000 Einheiten der Basiswährung

- Ein Mini-Lot = 10.000 Einheiten der Basiswährung

- Ein Mikro-Lot = 1.000 Einheiten der Basiswährung

- Ein Nano-Lot = 100 Einheiten der Basiswährung

Jetzt zum Testsieger Admirals!CFD Service - 74% verlieren Geld

Die Preisbildung beim Forex Handel

Die Forex Broker geben auf ihren Plattformen immer zwei Kurse an. So gibt es einen Verkaufskurs (wird auch als Geldkurs oder auf Englisch Bid-Price bezeichnet) und einen Kaufkurs (auch Briefkurs oder auf Englisch Ask-Price genannt). Der Unterschied zwischen den beiden Kursen ist der Spread. Mit dem Spread generieren die Broker ihre Umsätze.

- Geldkurs: Kurs zudem eine Einheit der Basiswährung verkauft werden kann.

- Briefkurs: Kurs der bezahlt werden muss um eine Einheit der Basiswährung gekauft werden kann.

Im obigen Beispiel beträgt der Briefkurs für das Währungspaar EUR/USD 1,34675 und der Geldkurs 1,34692 Euro. Der Spread wird in Pip angegeben, welche sich aus der vierten Stelle nach dem Komma ergeben. In diesem Beispiel beträgt der Spread folglich 2 Pip.

Jetzt zum Testsieger Admirals!CFD Service - 74% verlieren Geld

Die Höhe Spreads hängt in erster Linie von der vorhandenen Liquidität ab. So kommt es in handelsarmen Zeiten zu weiteren Spreads, während diese bei zunehmender Liquidität wieder enger werden. Die Weite der Spreads ist ein wichtiges Kriterium bei einem Broker Vergleich. Je enger ein Spread ausfällt, umso größer der Gewinn des Traders.

Der Hebeleffekt beim ForexHandel

Wer sich mit dem Thema Forex beschäftigt, stößt relativ schnell auf den Begriff „Hebel“ oder „Leverage“. Der Hebeleffekt ist ein wichtiges Kriterium beim Forex Handel. Um mit Devisengeschäften erfolgreich zu sein, sollten Trader genau wissen, wie der Hebel funktioniert und wie dieser angewendet wird. Der Hebeleffekt entspricht dem Verhältnis des tatsächlich bei einem Trade gehandelten Kapitals zum eingesetzten Kapital.

Forex Broker geben ihren Kunden die Möglichkeit, mit geliehenem Kapital zu handeln. Dadurch können Trader am Forex Handel teilnehmen ohne hierfür Zehntausende von Euro aufbringen zu müssen. Bietet der Forex Broker beispielsweise einen Hebel von 1:100 an, so legt dieser für einen Euro des Traders noch 99 Euro obendrauf. Durch den Hebeleffekt können mit einem Einsatz von 100 Euro stolze 10.000 Euro bewegt werden. Je nach Forex Broker werden Hebel von bis zu 1:500 angeboten.

Durch einen größeren Heben erhöht sich neben den Chancen auch das Risiko. Wer einen besonders hohen Hebel einsetzt, muss auch mit einem entsprechend großen Verlust rechnen. Besonders Einsteiger sollten deshalb zunächst mit einem eher kleineren Hebel einsteigen und die Hebelwirkung zunächst mit einem risikofreien Demokonto testen.

Der Margin im Forex Handel

Aufgrund der eingesetzten Hebel verlangen die Forex Broker eine Sicherheitsleistung, die sogenannte Margin. Bei einem Hebel von 1:100 beträgt der geforderte Margin 1 Prozent. Wer also beispielsweise 10.000 Euro einsetzt, muss mindestens ein Guthaben von 100 Euro auf seinem Handelskonto haben. Dieses ist dann bis zum Ende des Trades gebunden. Theoretisch kann es passieren, dass die Sicherheitsleistung nicht ausreicht, um einen auftretenden Verlust zu decken. Daraus kann sich eine Nachschusspflicht und unter Umständen sogar eine Nachforderungspflicht des Brokers ergeben. Sollte das passieren, warnt der Broker kurz zuvor mit dem sogenannten Margin Call.

Hierzu ein Beispiel:

Bei einem Forex Broker liegt die Margin Anforderung bei 1 Prozent. Bei einem Handelsvolumen von 10.000 Euro beträgt die Sicherheitsleistung 100 Euro. Händler partizipieren dabei 1:1 sowohl am Gewinn als auch am Verlust auf das gesamte Handelsvolumen.

Angenommen der Kurs verliert einen Prozent an Wert und der Händler hat auf steigende Kurse gesetzt, dann wäre der Margin bereits aufgebraucht. Somit ist theoretisch gesehen auch ein Totalverlust des eingesetzten Kapitals wie auch darüber hinausgehende Verluste möglich. In der Praxis sichern sich die Forex Broker jedoch zumeist dadurch ab, dass eine Position geschlossen wird, sobald die Sicherheitsleistung aufgebraucht ist.

Legt die Forex Position jedoch um 1 Prozent zu, so hätte der Trader den eingesetzten Betrag von 100 Euro bereits verdoppelt und somit eine Rendite von 100 Prozent erzielt. Durch ein entsprechendes Risikomanagement können Händler einen Totalverlust ihres Einsatzes verhindern.

Jetzt zum Testsieger Admirals!CFD Service - 74% verlieren Geld

Verschiedene Order-Arten im Forex Handel

Über die Handelsplattform des Forex Brokers können unterschiedliche Aufträge erteilt werden. Welche Varianten genau angeboten werden, hängt immer vom jeweiligen Forex Broker ab.

- Market Order: Bei einer Market Order wird der Auftrag erteilt, ein bestimmtes Währungspaar zum aktuellen Marktpreis zu kaufen bzw. zu verkaufen.

- Limit Order: Wird eine Limit Order eingestellt, erfolgt der Kauf bzw. Verkauf erst dann, wenn ein bestimmter Kurs erreicht wird. Wird der Kurs erreicht, dann löst die Handelsplattform automatisch einen Kauf- oder Verkauf aus. Unabhängig davon o der Trader gerade am Rechner sitzt oder nicht.

- Stop-Loss-Order: Durch das Setzen einer Stop-Loss-Order lassen sich größere Verluste vermeiden. Hat der Trader beispielsweise in Erwartung einer Kurssteigerung ein Währungspaar gekauft, kann er eine Stop-Loss-Order setzen. Die Position wird dann automatisch geschlossen, wenn der Kurs auf den eingegebenen Wert sinkt. Die Stop-Loss-Order ist immer an eine bestehende Position gebunden und bleibt solange aktiv, bis sie vom Trader widerrufen oder ausgelöst wird.

- Take-Profit Order: Mit einer Take-Profit-Order wird die Position geschlossen, wenn sich der Markt in die gewünschte Richtung bewegt. Auf diese Weise lassen sich Gewinne bereits vorab realisieren. Die Position wird automatisch geschlossen, sofern ein bestimmter Kurs unter- bzw. überschritten wird.

Mögliche Arten des Forex Trading /Forex Handeln

Beim Forex Handel werden zwei grundsätzliche Arten unterschieden. Zum einen gibt es Tagesgeschäfte, was bedeutet, dass eine geöffnete Position am selben Tag wieder geschlossen wird. Die Alternative hierzu sind Termingeschäft, bei denen die Position erst an einem späteren Tag geschlossen wird. Werden Positionen über Nacht gehalten fallen weitere Kosten an. Diese werden auch entsprechend roll over oder overnight Kosten genannt.

Expertentipp

Anfänger im Forex Handel sollten einen Broker wählen, der auch den Handel mit Micro-Lot ermöglicht. So kann das Risiko für den einzelnen Trade gering gehalten werden und Trader mit kleinen Handelskonten können das Risiko auf mehrere Forex Paare verteilen und so das Risiko besser verteilen. Pro Position sollte nie mehr als 5% des zur Verfügung stehenden Kapitals eingesetzt werden. Nur so können länger andauernde Draw Down Phasen überstanden werden. Um ein Handelssystem ausgiebig testen zu können, bieten sich Backtests und kostenfreie Demokonten an. Erst wenn die Backtests und die in der Praxis getesteten Strategien Erfolg versprechen, sollten diese mit echtem Geld nachgetradet werden.

Unsere Top Forex Broker nach Bewertung

- Konto ab: 100 €

- Kosten: A

- Min. Handelssumme: 0,01

- Konto ab: 250€

- Kosten: A+

- Min. Handelssumme: 0,01

Sie wollen mehr erfahren?

- Konto ab: 0€

- Kosten: A+

- Min. Handelssumme: 0,01

Sie wollen mehr erfahren?

- Konto ab: 0€

- Kosten: A+

- Min. Handelssumme: 0,01

Sie wollen mehr erfahren?

- Konto ab: 100$

- Kosten: A

- Min. Handelssumme: 0,01

- Konto ab: 100 €

- Kosten: A+

- Min. Handelssumme: 0,01

Sie wollen mehr erfahren?

- Konto ab: 50€

- Kosten: B+

- Min. Handelssumme: 0,01

Sie wollen mehr erfahren?

- Konto ab: 100 €

- Kosten: A+

- Min. Handelssumme: variabel

- Ausschließlich CFDs im Angebot

82% der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit diesem Anbieter.

- Konto ab: 50 $

- Kosten: B

- Min. Handelssumme: 0,01

Sie wollen mehr erfahren?

- Konto ab: 300€

- Kosten: A-

- Min. Handelssumme: 0,01

Sie wollen mehr erfahren?

- Konto ab: 100€

- Kosten: B+

- Min. Handelssumme: 1 Micro-Lot

Sie wollen mehr erfahren?

- Konto ab: 5 USD

- Kosten: B+

- Min. Handelssumme: 0,01

Sie wollen mehr erfahren?

- Konto ab: 10 €

- Kosten: C

- Min. Handelssumme: 0,01

Sie wollen mehr erfahren?

- Konto ab: 0€

- Kosten: A+

- Min. Handelssumme: 0,00

Sie wollen mehr erfahren?

Folgen Sie DEUTSCHE FOREX BROKER auf:

Facebook | | Google + | Pinterest | Slideshare