Zeitwert Geld – Inflation und andere Marktmechanismen im Ratgeber beschrieben!

Zuletzt aktualisiert & geprüft: 30.11.2020

Einem Sprichwort zufolge ist ein Dollar in der Hand mehr wert als ein Dollar in der Zukunft. Durch Inflation und andere Marktmechanismen hat das Geld von heute niemals den Wert des Geldes von morgen. Der Unterschied kann durch Abzinsung oder Diskontierung berechnet werden.

Die Mathematik die dazu gehört, ist relativ einfach und unkompliziert. Wird beispielsweise ein Dollar mit einer zehnprozentigen Verzinsung auf einem Bankkonto angelegt, dann ist dieser Dollar nach einem Jahr 1,10 Dollar wert. Umgekehrt sind 1,10 Dollar in einem Jahr heute einen Dollar wert.

Jetzt zum Testsieger Admirals!CFD Service - 74% verlieren GeldDie Inflationsrate bestimmt den Wert

Das ist jedoch nur die eine Seite der Medaille. Auch wenn der Dollar im nächsten Jahr 1.10 Dollar wert sein sollte, ist er womöglich dennoch nur einen Dollar oder sogar weniger wert. Das hört sich äußerst kompliziert an. Die Bewertung wird jedoch sofort verständlicher, wenn man nicht vom Zeitwert sondern von der Kaufkraft des Geldes spricht. Sinkt diese Kaufkraft durch eine Inflationsrate von 5% dann ist der heutige eine Dollar in einem Jahr nur noch 1,05 Dollar wert und nicht 1,10 Dollar, da die Inflationsrate berücksichtigt werden muss.

Der Zeitwert des Geldes sinkt somit als Folge einer Inflation, es kommt zu einem Kaufkraftverlust. Das Geld verliert an Wert. Das wiederum bedeutet, dass zum Beginn einer festgelegten Periode mehr Waren zu einem bestimmten Preis erworben werden konnten, als zum Ende der Periode. Somit ist jeder Teilnehmer der Marktwirtschaft ein Verlierer, wenn es zu einer Verringerung des Zeitwertes von Geld kommt.

Löhne sind weniger wert

Diese Entwertung des Geldes hat auch Folgen für den Produktionsfaktor Arbeit, dessen Entlohnung üblicherweise ebenfalls nur periodisch und nicht täglich angepasst wird. Beim Arbeitslohn entspricht die jeweilige Periode in der Regel der Dauer des Tarifvertrages. Während dessen Gültigkeit behält das Geld seine nominelle Größe, sodass es bei einem Wertverlust des Geldes zu einem Kaufkraftverlust kommt. Der mit dem Entgelt für den Faktor Arbeit entlohnte Mitarbeiter kann für seinen Lohn weniger Güter nachfragen, in der Folge spricht man von einer Reallohnsenkung. Auch die Arbeitnehmer sind somit, als Anbieter des Produktionsfaktors Arbeit zunächst Verlierer bei einem sinkenden Zeitwert des Geldes.

Wenn die Gewerkschaften ebenso wie die Arbeitgeber Möglichkeiten sehen und die Marktlage es erlaubt, wird bei den nächsten Tarifverhandlungen ein Inflationsausgleich vereinbart. Hinzu kommt meist noch ein Zuschlag für die erlittene Reallohnsenkung und, falls eine entsprechende Voraussicht möglich ist, ein Ausgleich für eine weitere zu erwartende Geldentwertung. Eine derartige Nominallohnerhöhung sorgt gleichzeitig jedoch auch für höhere Abgaben bei den Sozialversicherungsbeiträgen und der Lohnsteuer, was sich ebenfalls in einem geringeren Einkommen oder höheren Kosten für Unternehmen niederschlagen kann. Diese steigenden Kosten sorgen unter Umständen wieder für eine Preiserhöhung, was zu einem kosteninduzierten Inflationsschub führen kann.

Sobald der Zeitwert des Geldes sinkt, hat dies Auswirkungen auf alle Bereiche des täglichen Lebens und der Wirtschaft. So werden Finanzanlagen mit festem Nominalbetrag, beispielsweise in festverzinslichen Wertpapieren, an Wert verlieren, da am Ende der Vertragslaufzeit exakt der ausgeliehene Betrag erstattet wird. Da es inzwischen als Folge einer Inflation zu einem teilweisen Kaufkraftverlust gekommen ist, tritt zwangsläufig bei diesen Finanzanlagen ein Vermögensverlust ein.

Kapitalanlagen in unsicheren Zeiten

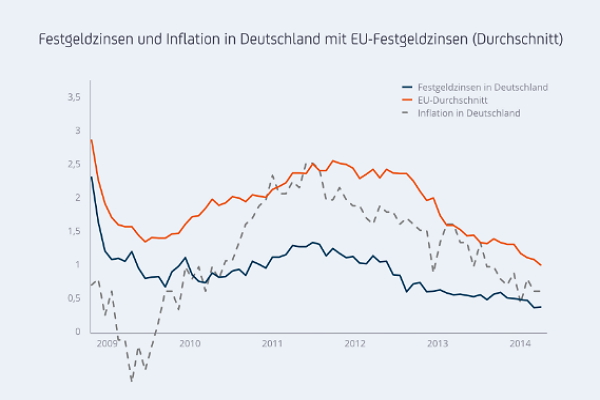

Da derartige Vermögensanlagen verzinst werden, erhalten die Gläubiger, neben dem Nominalbetrag, einen Betrag als aufgelaufene Zinsen. Ob dies als Inflationsausgleich ausreichend ist und womöglich sogar noch ein Gewinn erwirtschaftet werden konnte, hängt sowohl von der Höhe der Inflationsrate als auch von der Höhe der vereinbarten Zinsen ab. Deshalb sind auch keine generellen Aussagen zu Finanzanlagen möglich, bei einer Inflation gehören sie jedoch tendenziell eher zu den Verlierern. Auch bei einer Verzinsung ist davon auszugehen, dass der Nettoertrag geringer ausfällt als bei einer angenommenen Preisstabilität. Das ist einer der Gründe, weshalb potentiellen Investoren eine Anlage in Sachwerten als Alternative zu geldwerten Anlagen empfohlen wird.

Jetzt zum Testsieger Admirals!CFD Service - 74% verlieren GeldReale Werte gewinnen

Kapitalanlagen in Realkapital wie Unternehmen, Gebäude, Gold oder Grundstücke wachsen in der Regel mit der Inflationsrate mit und garantieren zumindest einen Werterhalt, was bei Finanzanlagen keineswegs der Fall ist. Nicht selten hoffen Anleger sogar, dass die Preise für Anlagen in Sachwerte kräftiger steigen als die Inflationsrate, sodass nicht nur ein Inflationsausgleich stattfindet, sondern sogar ein Nettoertrag verbucht werden kann. Je nach Höhe und Dauer der Inflation nimmt die Flucht in Sachwerte teilweise panikartige Züge an. Trifft die Hoffnung der Anleger ein, gehören sie zu den Gewinnern einer Inflation. In der Vergangenheit sind diese Hoffnungen tatsächlich in einigen Fällen erfüllt worden, jedoch lange nicht in allen. Teilweise war dies auch von der Art des Realkapitals abhängig. Sollten die Preise am Ende bei den Sachwerten nicht so stark ansteigen wie es das allgemeine Preisniveau erfordern würde, gehören auch die Anleger in Realkapital zu den Verlierern einer Inflation.

Der Nominallohn verliert durch den Kaufkraftverlust an Wert. Da die am Markt angebotenen Güter und Dienstleistungen immer weiter im Preis steigen, besteht ein wachsendes Risiko, dass sowohl die Nachfrager wie auch die Anbieter in eine Schattenwirtschaft abwandern. Da die staatlich vorgeschriebenen Abgaben auf Löhne entfallen, bleibt am Ende für den Arbeitnehmer, selbst bei geringerem Lohn, womöglich mehr verfügbares Einkommen übrig, als dies bei offiziellem Arbeitsverhältnis, mit allen erforderlichen staatlichen Abgaben, möglich wäre. Zusätzlich sind die Güter, die in der Schattenwirtschaft ebenfalls von staatlichen Abgaben befreit sind, meist auch noch preiswerter, was zu einer steigenden Nachfrage führt. Obendrein ist das Einkommen für den Verkäufer, da auch er keine staatlichen Abgaben zu entrichten hat, meist höher als bei regulären Verkäufen.

Auf den ersten Blick könnte man von einer sogenannten „win-win“ – Situation bei der Inanspruchnahme der Schattenwirtschaft sprechen. Allerdings ist dies deutlich zu kurz gedacht, da es nur einige wenige Gewinner dabei gibt. Das sind diejenigen, die durch die Ausweitung der Schattenwirtschaft eine Steigerung ihres Einkommens erreichen, welches sie legal niemals erzielen könnten. Es gibt dagegen eine Vielzahl an Verlierern. Das sind all diejenigen, die aufgrund der geringeren Einnahmen, von Institutionen nicht die Leistungen erhalten können, die sie bei ausreichender Finanzierung erhalten würden.

Jetzt zum Testsieger Admirals!CFD Service - 74% verlieren GeldPlanen außerhalb der Planwirtschaft

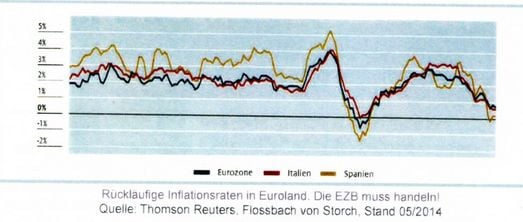

In demokratischen Wirtschaftssystemen sind die Beteiligten gezwungen, zur Bewältigung allgemeiner Aufgaben, ihre Aktionen zu koordinieren, was wiederum Planung notwendig macht. Das Tauschverhältnis der Güter untereinander, also der Preis eines Wirtschaftsgutes gehört zu den wesentlichen Planungsdaten, die benötigt werden. Niemand kann in die Zukunft schauen, weshalb jede Planung von vornherein mit einer gewissen Unsicherheit behaftet ist. Kommt es zusätzlich noch zu inflationsbedingten Störungen innerhalb des Preisgefüges, weitet sich die allgemeine Unsicherheit aus und führt zu weiterer Unsicherheit bei den Planungen. Immer wieder kann man feststellen, dass Konsumenten in ihren Entscheidungsprozessen auf Unsicherheit mit verstärkter Vorsicht reagieren. In aller Regel führt die, aufgrund einer Inflation entstehende, Unsicherheit der Konsumenten zu wachsender Zurückhaltung beim Konsum. Die Europäische Zentralbank hält speziell volatile Inflationsraten deshalb für sehr wirtschaftsschädigend, sie wirken sich negativ auf die Investitionsbereitschaft aus und haben weitere negative Folgen für die wirtschaftliche Tätigkeit allgemein.

Diese Planungsunsicherheit sorgt zunächst einmal dafür, dass alle am Wirtschaftskreislauf beteiligten Personen und Institutionen potentielle Verlierer sind. Um dies zu ändern ist eine größere Informationsdichte erforderlich, was höhere Informationsbeschaffungskosten zur Folge hat. Diese Kosten sorgen wiederum dafür, dass Finanzen für die eigentlich benötigten Güter nicht in ausreichendem Maße vorhanden sind, wodurch die Nachfrage weiter sinkt. Gleichzeitig kann angenommen werden, dass diese zusätzlichen Informationsbeschaffungskosten insgesamt höher sind als der Nutzen, der sich letztendlich daraus ergibt.

Inwieweit wirtschaftliche Ungleichgewichte, wie beispielsweise ein fortlaufender Exportüberschuss, Einfluss auf den Zeitwert des Geldes haben, ist bisher umstritten. Daher konnte bisher auch noch nicht abschließend geklärt werden, ob die Folgen inländischer Inflationen hilfreich, neutral oder schädlich für die jeweiligen Volkswirtschaften sind. Unbestritten ist allerdings, dass ein außenwirtschaftliches Ungleichgewicht in gewisser Weise einen Einfluss auf die wirtschaftliche Entwicklung im Inland ausübt.

Steigen die Preise für Exportgüter inflationsbedingt beispielsweise im Inland stärker als im Ausland, dämpfen sie die Nachfrage und letzten Endes auch die Produktion, was wiederum zur Verringerung des Bruttoinlandsprodukts führt. Besteht zu diesem Zeitpunkt ein Handelsbilanzüberschuss wird dieser dadurch gemindert, ein vorhandenes Handelsbilanzdefizit dagegen wird verstärkt. Auch die gelegentlich erwähnten importierten Inflationen haben einen ähnlichen Einfluss auf die wirtschaftliche Entwicklung innerhalb eines Landes.

Bei einer, im Vergleich zum Ausland stärker steigenden Inflation im Inland, können die Importeure getrost zu den Gewinnern gezählt werden. Sie können regelmäßig im Ausland preiswert ein- und im Inland teuer verkaufen. Dies gilt natürlich nur bei gleichbleibender und dauerhafter Nachfrage, was bei vielen Produkten, speziell Rohstoffen, der Fall ist. An diesem Punkt kommt dann der nächste Faktor des zeitwerten Geldes zum Tragen: der Wechselkurs! Dieser soll für einen Ausgleich zwischen dem Auslands- und dem Inlandspreisniveau sorgen.

Wie schon erwähnt, sind sinkende Reallöhne die Folge einer Inflation. Häufig bemühen sich die Konsumenten und betroffenen Institutionen darum, die sinkende Kaufkraft durch Auflösung von Reserven und eine Verringerung der Sparquote auszugleichen. Allerdings gilt es auch hier, einige Details zu beachten. So besteht die Gefahr, sollte die Sparquote spürbar und dauerhaft verringert werden, dass keine ausreichenden Mittel für Investitionen zur Verfügung stehen. Da Investitionen wiederum nur nach vorherigem Sparen möglich sind, gehören die Kapitalanleger in Finanzanlagen ebenfalls zu den Verlierern, da sich ihr Einkommen aus den Kapitalvermögen verringert.

Alle wollen an den gleichen Topf

In der Folge müssen Banken ihre Einkommenszahlen revidieren, weil sie nicht mehr so viel Kapital einsammeln können wie sie gerne würden. Immerhin besteht jedoch noch die Möglichkeit, derartige Einkommensverluste durch steigende Zinsen auszugleichen. Auf diese Weise werden auch Kreditnehmer zu Verlierern gemacht, da sie wegen dem vermeintlich knappen Geld höhere Zinsen zu zahlen haben. Auch hier führt das am Ende dazu, dass notwendige Investitionen nicht erfolgen können und die betroffenen Unternehmen auf die Verliererseite geraten. Nicht selten müssen die Unternehmen sogar aufgeben. Da hier dann wieder Arbeitnehmer durch den Verlust des Arbeitsplatzes betroffen sind, kommt es zu einer Verringerung des Volkseinkommens.

Am Ende hat die Inflation, aufgrund der gesunkenen Kaufkraft, auch noch eine Verschiebung der Vermögensanteile zur Folge. So kann es, bei ungeschickter Vermögensanlage schnell zu Vermögensverlusten kommen. Dies gilt umso mehr, sofern es sich um langfristige Anlagen handelt, die nicht an die inflationsbedingte Entwicklung angepasst werden können. Andererseits kann es jedoch durchaus auch vorkommen, dass eine Inflation für die Schaffung großer Vermögen sorgt. Das beste Beispiel hierfür ist Hugo Stinnes, der zwischen den beiden Weltkriegen während der Inflation eine Vielzahl an Unternehmen mit Krediten aufkaufte und seine Schulden in den Folgemonaten mit Geld tilgte, welches immer wertloser wurde. Somit kann man in diesem Zusammenhang von einem ausgeglichenen Verhältnis zwischen Gewinnern und Verlierern sprechen. Während die Schuldner eher Gewinner waren, gehörten die Gläubiger tendenziell zu den Verlierern. Je höher die Inflationsrate in Verbindung mit der Laufzeit eines Kredites ist, umso größer ist der Verlust eines Gläubigers durch den Schwund des Geldwertes und umso größer ist der Gewinn eines Schuldners.

Zinsen sollten immer unter Berücksichtigung der Inflation betrachtet werden.

Fast nur Verlierer

Während der Inflation nach dem Ersten Weltkrieg hat dieses Systematik zu einer gigantischen Umverteilung der Vermögen geführt. Der Mittelstand wurde quasi enteignet, während sich die größten Schuldner, wie große Unternehmen und staatliche Institutionen preiswert entschulden konnten. Während sich die wirtschaftlich Schwachen aufgrund des fehlenden ökonomischen Wissens und der aktuellen Einkommenssituation nicht wirksam gegen Verluste durch Inflation schützen können, können die wirtschaftlich starken Teilnehmer am Marktgeschehen durch Umschichtung zusätzliche Gewinne erwirtschaften und unbeschadet aus solchen Krisen hervorgehen. Daraus ergibt sich dann letzten Endes eine Vermögensverteilung, in der Regel hin zu den ohnehin Vermögenderen.

Wie jedes Vermögen, unterliegen auch die Vermögenswerte eines Unternehmens bei der Inflation einem Verlust. Natürlich können als Ausgleich für vorhandene Wertminderungen, beispielsweise durch Verschleiß, Abnutzung, oder aus anderen Gründen, Abschreibungen geltend gemacht werden. Dennoch kann dadurch nicht ausgeschlossen werden, dass es aufgrund der gesunkenen Kaufkraft zu einem Substanzverzehr kommt. Die Abschreibungsregelungen in Deutschland sorgen zwar für einen gewissen Ausgleich, dennoch gehören auch die Unternehmenseigentümer zu den Verlierern einer Inflation.

Die Wirtschaftsteilnehmer sind bei Kaufkraftverlusten aufgrund einer Inflation nicht mehr sonderlich daran interessiert, Geld für ihre Produkte oder Dienstleistungen zu erhalten. In solchen Situationen besitzt Realkapital eine eindeutig höhere Wertbeständigkeit, weshalb ein möglichst schneller Tausch des Geldes in Realkapital erfolgt. Dadurch erhöht sich die Umlaufgeschwindigkeit des Geldes, was einer Erhöhung der Geldmenge gleichkommt und die Gefahr erzeugt, die Inflation an sich zu beschleunigen. Dabei haben Inflationen ohnehin eine Tendenz zur eigenen Verstärkung, wie aus allen bisherigen Szenarien abgeleitet werden konnte.

Infolge des sinkenden Zeitwertes des Geldes sinken auch die realen Löhne. Dies versuchen die Arbeitnehmer durch Einkommenssteigerungen auszugleichen, was auf realen Wirtschaftsmärkten eine Tendenz zur Inflation in sich birgt. Dies liegt unter anderem daran, dass die Anbieter von Produkten in solchen Situationen am Markt einfach und leicht höhere Preise durchsetzen können.