Stratified Sampling Cell Approach – Die Portfoliotheorie nach Markowitz im Detail erklärt!

Zuletzt aktualisiert & geprüft: 29.09.2020

Die Portfoliotheorie nach Markowitz

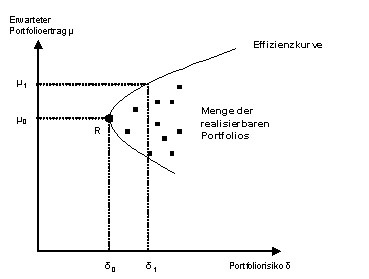

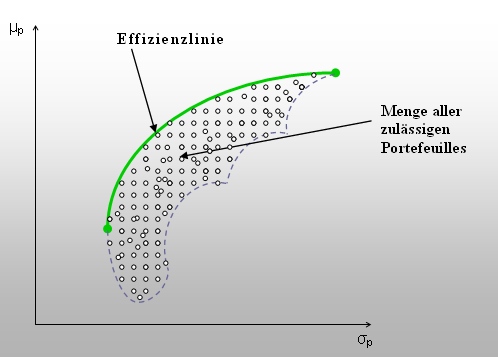

Die Portfoliotheorie beschäftigt sich mit der Fragestellung, welche Wertpapiere zu welcher Menge in einem Portfolio vorhanden sein sollten. Damit das Risiko des Anlegers hierbei jedoch minimiert wird, sollte eine Risikostreuung durch die Diversifikation innerhalb des Portfolios erfolgen. Die Theorie nach Markowitz basiert deshalb darauf, dass ein optimales Portfolio sowohl die Risiken als auch die Chancen berücksichtigt. Da es nicht möglich ist eine Anlage zu tätigen, welche risikoarm und zugleich chancenreich ist, müssen beide Seiten abgewägt werden. Mithilfe einer Diversifikation können Risiken reduziert werden und die Rendite trotzdem konstant gehalten werden. Die Zusammensetzung des Portfolios kann somit durch die erwartete Rendite und die damit verbundenen Schwankungen beziehungsweise Risiken erfolgen. Im Rahmen der Portfoliotheorie nach Markowitz wird angenommen, dass der Investor ein geringes Risiko eingehen möchte und somit auf einen Anteil möglicher Erträge verzichtet. Auf der Basis dieses Ansatzes sind weitere Theorien zum Management des Portfolios entstanden zu welchen die folgenden gehören:

– aktives Management des Portfolios (relative und absolute Optimierung)

– passives Management des Portfolios (Index Tracking)

Die Ziele des aktiven Managements eines Portfolios

Bei der Betrachtung der aktiven Theorie des Portfoliomanagements wird gezeigt, dass diese darauf abzielt eine hohe Leistung für den Anleger zu erreichen, welche im Vergleich zu einer anderen Maxime vorteilhafter ist. Diese Leistung wird dadurch erreicht, dass das risikoverwaltete Portfolio auf dem Kaptalmarkt eine höhere Rendite vorzeigen kann als die Rendite des marktrelevanten Index. Dies bedeutet, dass es bei dieser Art der Verwaltung des Portfolios darum geht, eine im Vergleich zu einem anderen Index höhere Rendite zu erzielen. Zudem zielt dieser Ansatz darauf ab, ein geringes Risiko bei der Konzipierung des Portfolios einzugehen. Das aktive Portfoliomanagement fokussiert sich demnach auf vier Aspekte. Diese Faktoren sind Diversifizierbarkeit, geringe Kosten, Bekanntheit des Portfolios vor einer Investition sowie eine mögliche Anlage in der gewählten Maxime. Zudem ist es von großer Bedeutung, dass der gewählte marktrelevante Index konstant vorhanden ist und den Bedingungen des Portfolios entspricht. Aufgrund der Kombination von unterschiedlichen Klassen der Anlage können diese individuell auf das Niveau des Risikos beziehungsweise Ertrags des Investors adjustiert werden. Bei der Erstellung des Portfolios wird somit auf eine optimale Kombination von Devisen, Ländern und Branchen geachtet, um eine möglichst risikoarme Zusammensetzung unter attraktiver Rendite zu erzielen.

Jetzt zum Testsieger Admirals!CFD Service - 74% verlieren Geld

Die Ziele des passiven Managements eines Portfolios

Das passive Management des Portfolios basiert auf der Annahme, dass alle auf einem Markt befindlichen Personen das gleiche Know-how besitzen und somit keinen oder lediglich einen sehr kleinen Vorteil von spezifischem Wissen erzielen können. Hierdurch wird verhindert, dass der Investor hohe Ausgaben für Spezialisten oder Werkzeuge im Rahmen des Managements des Portfolios entrichtet, wodurch Kosten eingespart werden können. Der Preis auf dem Markt symbolisiert die Transparenz aller vorhandenen Informationen. Deshalb zielt das passive Management des Portfolios darauf ab das nicht systematisierte Risiko zu eliminieren. Dies kann jedoch nur dann erfolgen, wenn das Portfolio auf dem Markt wirtschaftlich ist. Aufgrund der Rekonstruktion von Indizes werden dieser Option des Managements des Portfolios jedoch Grenzen gesetzt. Ein weiterer Gedankengang ist, dass die Rekonstruktion von Indizes sehr aufwendig ist, da dieses Verfahren durch Gesetze limitiert und durch die Größe eines Portfolios erschwert wird. Es besteht jedoch die Möglichkeit differierende Indizes miteinander zu kombinieren, um ein individuelles Portfolio zu konzipieren. Für den Investor bleibt jedoch ein gewisses Restrisiko bestehen. Das passive Management des Portfolios kann somit durch unterschiedliche Ansätze ausgeführt werden. Zu diesen gehören:

– Stratified Sampling Ansatz

– das optimierte Stratified Sampling

– Census Ansatz

Der Vergleich der unterschiedlichen passiven Optimierungstechniken eines Portfolios

Während bei dem Census Ansatz alle Werte des Index nachgebaut werden, findet bei dem Stratified Sampling eine Nachbildung von Devisen, Ländern, Branchen und Laufzeiten mit einer limitierten Anzahl an Einzeltiteln betrieben. Der Ansatz der Optimierung bezieht sich auf die Ebene von Einzelwerten, welche eine Gewichtung ermöglichen.

Jetzt zum Testsieger Admirals!CFD Service - 74% verlieren Geld

Der Census Ansatz und dessen Bewertung

Die Nachbildung der Indizes im Rahmen des Census Ansatzes ist ein unproblematisches Unterfangen, welches einem geringen Aufwand unterliegt. Bei der Rekonstruktion des Index ist dessen Aufbau zu berücksichtigen, um diesen komplett nachbilden zu können. Eine individuelle Optimierung des betreffenden Portfolios ist lediglich dann von Nöten, wenn Korrekturen am Index vorgenommen werden. Eine Korrektur kann hierbei die Ausschüttung von Dividende oder beispielsweise die Änderung an Kapital sein. Eine kontinuierliche Überwachung der Entwicklung des Portfolios eines Index ist somit nicht angebracht. Bei dieser Optimierungsmethode ist es vorteilhaft, dass der Fehler des Trackings im strukturellen Bereich eher gering ist. Aufgrund der Tatsache, dass bei dieser Methode keine Aktien in Bruchteilen betrachtet werden, kommt es zu keiner vollständigen Rekonstruktion des Index. In der Arbitrage-Praxis muss die Rekonstruktion des Index sofort erfolgen, was zu einem Problem führt, da zu diesem Zeitpunkt die Position der Arbitrage nur selten bereits errichtet ist. Die im Rahmen der Transaktion am Markt entstehenden Kosten sind zudem ein beeinflussender Faktor des Portfolios. Hierbei stehen allem voran die Kosten für den Aufbau beziehungsweise die Liquidation des Portfolios. Dies liegt daran, dass bei dem Census Ansatz alle Titel des Index zum Zweck der Rekonstruktion erworben beziehungsweise erkauft werden müssen. Zusätzlich entstehen durch die Korrekturen des Index Kosten, welche im Portfolio aufgezeigt werden müssen. Bei der Betrachtung der Arbitrage-Methode des Census Ansatzes zeigt sich zudem, dass ein Entscheidungsrisiko besteht. Dieses wird durch das Abwägen zwischen einem Kauf oder Verkauf eines Portfolios erzeugt, wodurch sich der Titel des Index ändert und somit die Basis der Methode für ungültig erklärt. Auch die Liquidität des Titels eines Index erhält dieses Risiko deutlich. Deshalb ist diese Methode der Rekonstruktion eines Index lediglich dann ratsam, wenn das Portfolio aus einer geringen Menge an liquiden Titeln von Indizes besteht. Wird dies im Rahmen der Optimierungsstrategie beachtet, sind die Kosten und das Risiko limitiert. Außerdem sollte der zur Investition bereitstehende Betrag eine minimale Größe aufweisen, damit eine höherer Skaleneffekt erzielt wird. Grundsätzlich bedeutet dies, dass eine geringe Investition mit einer niedrigen Anzahl an unterschiedlichen Werten einer Aktie verbunden ist.

Der Ansatz des Stratified Samplings und dessen Bewertung

Der Ansatz des Stratified Samplings ist eine weniger genaue Optimierungstechnik, da es hierzu kein Modell zur Risikoverteilung gibt. Zudem ist es nicht möglich das Marktrisiko beziehungsweise restliche Risiko mithilfe dieses Ansatzes zu erfassen. Dies bedeutet, dass der Anleger keine Möglichkeit hat herauszufinden, ob die Umgestaltung des Portfolios aufgrund der Kosten am Markt zu einer Optimierung beiträgt. Jedoch kann der Ansatz des Stratified Samplings auch ohne große Kenntnisse des Investors ausgeführt werden. Da dieser Ansatz der Optimierung häufig in einer einfach zu bedienenden Software verankert wird, kann dieses System bei der Wahl eines optimalen Portfolios hilfreich sein. Nachdem sich der Investor für eine bestimmte Anordnung im Portfolio entschieden hat, kann dieser im Nachhinein feststellen, ob die getroffene Entscheidung zu einer Verbesserung der Situation geführt hat. Aufgrund der Tatsache, dass das Stratified Sampling einfach auszuführen und mit geringen Kosten verbunden ist, findet dies in der Praxis häufig Anwendung.

Das optimierte Stratified Sampling

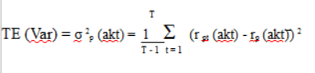

Damit die Optimierung ausgeführt werden kann sucht der Investor nach Elementen, welche die Entwicklung des Kurses eines Indextitels beeinflussen. Mithilfe einer passenden Software können vergangene Informationen aufbereitet werden und zur Verbesserung des eigenen Portfolios genutzt werden. Folglich kommt es zur Entwicklung eines individuellen Portfolios, welches dasselbe Risiko wie der marktrelevante Index aufweist. Im Vergleich zum Stratified Sampling beachtet das optimierte Stratified Sampling den Fehler der Nachbildung bei der Konzeption des Portfolios. Deshalb ist es möglich eine zukünftige Differenz zwischen der Rendite des marktrelevanten Index und dem Portfolio zu erkennen. Bei der Betrachtung dieses Modells zeigt sich, dass eine Problematik hinsichtlich der Verwendung von vergangenen Daten besteht. Fraglich ist hierbei, ob jene Daten auch für die zukünftige und gegenwärtige Entwicklung relevant sind. Eine konstante Selektion der im Rahmen der Optimierung des Portfolios stattfindenden Datenverwertung ist somit empfehlenswert. Die optimierte Stratified Sampling Theorie erfordert Know-how und ist besonders zeitintensiv. Aufgrund der niedrigen Menge an Titeln sind die Marktkosten in Rahmen dieser Methode gering. Deshalb stellt der optimierte Stratified Sampling Ansatz eine gute Möglichkeit dar, das Portfolio wirtschaftlich zu optimieren. Grundsätzlich zeigt sich, dass mit sinkenden Fehlern in der Nachbildung sowie einer geringeren Investition, die Kosten im Rahmen dieses Modells ansteigen. Im Unterschied zum klassischen Stratified Sampling bietet das optimierte Stratified Sampling somit die Kraft eine Aussage über den Fehler der Nachbildung. Dieser errechnet sich wie folgt:

TE (Var) = σ 2p (akt) =

TE = Nachbildungsfehler auf der Varianz von den aktiven Renditen

t = Zeitpunkt

r p (akt) = Mittelwert von der aktiven Rendite

r pt = Rendite des Portfolios zum Zeitpunkt t

σ = Standardabweichung

Die detaillierte Betrachtung der passiven Nachbildungsstrategien

Bei der Wahl des Census Ansatzes ist eine Ausführung dieses einfach möglich und erfordert lediglich ein geringes Maß an Kontrolle. Auch der Fehler der Nachbildung wird hierbei besonders gering gehalten. Der Census Ansatz ist jedoch mit hohen Kosten verbunden. Dies gilt speziell dann, wenn die entsprechenden Indizes eine hohe Anzahl an Titeln besitzen. Das Stratified Sampling hat hingegen den Vorteil wenige Kosten zu verursachen und ebenso einfach auszuführen zu sein. Im Rahmen des Stratified Samplings ist die Nachbildung der Indizes jedoch von geringer Qualität. Zudem ist der Erfolg der Nachbildung erst im Nachhinein realisierbar, was dazu führt, dass der Faktor Risiko nicht berücksichtigt werden kann. Das optimierte Stratified Sampling verursacht niedrige Kosten und ermöglicht es das Risiko einer Investition sehr gut kontrollieren zu können. Das optimierte Stratified Sampling besitzt jedoch auch Nachteile. Die Anwendung dieser Methode ist eher komplex und erfordert deshalb ein gutes Know-how. Außerdem ist die Qualität der Nachbildung nicht konstant, da die Auswahl der Daten variieren kann. Zudem ist dieser Ansatz in der Anwendung sehr zeitintensiv und erhöht den Faktor Kosten durch regelmäßige Aktualisierungen.

Der Vergleich einer passiven und aktiven Methode der Anlage – die Optimierungstechniken

Das aktiv gestaltete Portfolio zielt darauf ab sich an einem vorgegebenen Wert wie etwa einem Index zu orientieren und diesen zum Anreiz zu nehmen das eigene Portfolio zu verbessern, um den ausgewählten Index zu übertreffen. Im Rahmen des passiv gestalteten Portfolios möchte der Investor einen Index abschätzen beziehungsweise rekonstruieren. Die passive Optimierung des Portfolios basiert auf der Regel. Hierbei ist es von großer Wichtigkeit sich ausweitende Risiken zu unterbinden. Die aktive Optimierung des Portfolios hat im Vergleich zur passiven Verbesserung mit einer geringeren Anzahl an Begrenzungen zu kämpfen. Zudem geht die aktive Variante sich ausweitende Risiken ein. Die Investition auf der Basis der aktiven Optimierung geschieht nicht immer in einem vollen Umfang, während die passive Optimierung eine komplette Investition in einen Indextitel vorsieht. Auch die Abdeckung des Marktes unterscheidet sich bei beiden Optimierungsmaßnahmen des Portfolios. Die aktive Anlage kann auf jedem Markt und auf alle Titel angewandt werden. Die passive Anlage fokussiert sich auf Wertpapiere und Märkte der G10. Ein besonders großer Unterschied besteht in Bezug auf die Veränderungen am Markt. Die aktive Optimierungsmethode strebt Veränderungen auf Märkten an, da der Markt als unwirtschaftlich gilt. Die passive Portfoliooptimierung basiert auf der Annahme, dass der Markt wirtschaftlich ist und eine Veränderung des Marktes somit als negativ gewertet wird. Bei der aktiven Verbesserungsmethode wird deshalb qualitativ analysiert, während die passive Methode der Verbesserung auf Quantität Wert legt. Auch in Hinblick auf die Intensität der Kosten unterscheiden sich beide Varianten. Die kostengünstigere Möglichkeit stellt die passive Optimierung des Portfolios dar, da die benötigten Analysen mithilfe spezifischer Software ausgeführt werden. Aufgrund tief greifender Analysen im Rahmen der aktiven Verbesserung des Portfolios sind diese mit hohen Kosten verknüpft.

Jetzt zum Testsieger Admirals!CFD Service - 74% verlieren Geld

Überlegungen zur Wahl der passenden Optimierungsstrategie des Portfolios

Bei der Wahl der passenden Form der Organisation des Portfolios ist auf den Markt und den Anleger zu achten. Im Rahmen der Effizienztheorie wird gesagt, dass die Preise auf dem Markt fair gestaltet sind und eine Transparenz von Informationen vorliegt. Deshalb ist es für den Investor problematisch eine Geldanlage auf dem Markt zu platzieren. Die andere Theorie basiert auf dem Grundsatz, dass ein Preis auf eine betreffende Information eher träge reagiert, woraufhin es für Investoren die Möglichkeit gibt, eine rentable Anlage zu tätigen.

Während die aktive Strategie des Portfolios für viele Investoren auf den ersten Blick attraktiv erscheint, ist es die passive Strategie, welche dem Anleger eine höhere Sicherheit bietet und diesen trotzdem mit einer akzeptablen Rentabilität belohnt. Zudem weisen die aktiven Optimierungsstrategien selten eine Relation zu einer Asset Class auf, welche in Bezug auf die passiven Möglichkeiten empirisch belegt ist. Besonders langfristig geplante Portfolios sind somit mithilfe einer passiven Optimierungsstrategie besser bedient.