growney möchte gerne eine „Geldanlage für Jeden“ anbieten und und setzt auf eine automatisierte ETF-Anlagestrategie, die ohne eine Mindestanlage nutzbar ist. Einen einfachen und günstigen Zugang zum Kapitalmarkt zu ermöglichen und auch Kleinanleger auf diese Weise von renditestarken Geldanlagen profitieren zu lassen, ist das Ziel des Robo-Advisors. Die Gebühren richten sich allerdings durchaus nach dem Anlagevolumen. Werte des FinTechs mit Sitz in Berlin sind Einfachheit, Integrität und Expertise.

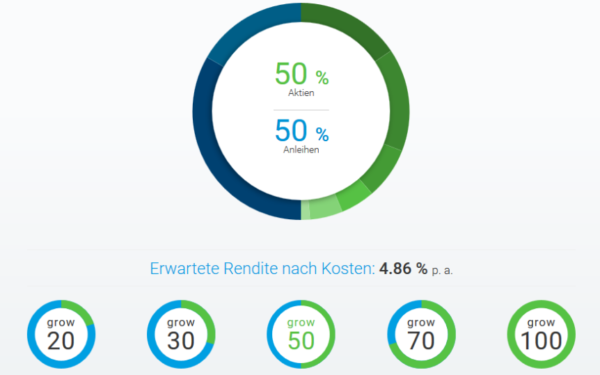

Die Anlagesumme des Kunden wird je nach Risikoneigung einem der fünf Portfolios zugeordnet. Das Risiko wird dabei über eine unterschiedliche Gewichtung der unterschiedlichen Asset-Klassen beeinflusst. In die Einzelwerte investiert der Kunde über Exchange Traded Funds (ETFs), was eine große Diversifikation unter geringen Gebühren ermöglicht.

Die mögliche Rendite ist abhängig vom gewählten Portfolio. Der Robo-Advisor schätzt die Rendite nach Kosten je nach Risiko auf zwischen und 2,57 und 7,65 Prozent jährlich. Die Geldanlage ist dabei jederzeit kündbar, der empfohlene Anlagehorizont beträgt jedoch Jahre bis Jahrzehnte.

Der Webauftritt von growney

1. Pro und Contra der Geldanlage bei growney

- Verständlich und einfach

- Keine Mindestanlage

- Willkommensbonus

- Transparenz bei den Gebühren und Kosten

- Guter Kundenservice

- Sehr kostengünstig für große Anlagevolumen

- Keine App

- Nur fünf Risikostufen

- Relativ teuer für kleine Anlagesummen

- Diversifikation: nur 2.400 Aktien in 45 Ländern

Weiter zu GrowneyInvestitionen bergen das Risiko von Verlusten

Der growney Steckbrief

| Sitz und Regulierung: | Erlaubnis durch IHK Berlin |

| Art der Geldanlage: | 5 ETF-Portfolios der individuellen Risikoneigung entsprechend |

| Anlagestrategie: | passives, diversifiziertes Anlagekonzept, das systematische Aktienrenditen über ETFs anstrebt |

| Anlagegüter: | Aktien, Staats- und Unternehmensanleihen |

| Support: | Telefonisch, Chat oder E-Mail, Montags bis Freitags 09:00 – 18:00 Uhr |

| Mobiler Zugriff: | keine App |

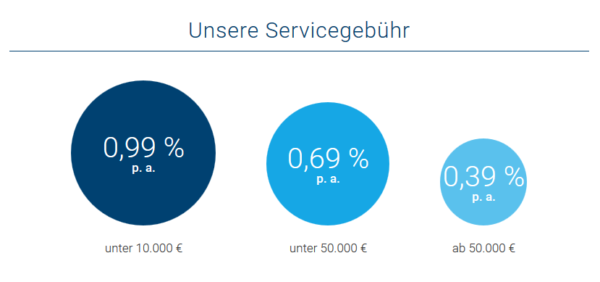

| Gebührenstruktur: | 0,99 % p. a. bis 10.000 €, 0,69 % p. a. bis 50.000 € oder 0,39 % p. a. ab 50.000 € Anlagesumme |

| Gewinnbeteiligung: | keine |

| Diversifikation: | 2.400 Aktien in 45 Ländern, europäische Unternehmens- und Staatsanleihen mit kurzen Laufzeiten |

| Risiko / maximaler Verlust: | abhängig von Anlagedauer, Verluste möglich |

| Renditebeispiel: | zwischen 2,57 und 7,65 Prozent jährlich, je nach Risikobereitschaft |

| Mindestanlage: | keine, Willkommensbonus bei Einmalanlagen ab 5.000 Euro |

2. growney im Überblick

growney zählt zu den Robo-Advisorn. Es teilt die Geldanlagen der Kunden auf unterschiedliche Depots auf, die sich jeweils hinsichtlich des eingegangen Risikos unterscheiden. Auf diese Weise ist es möglich, zwar ein Portfolio anzubieten, dass den Anforderungen der Anleger möglichst genau entspricht, zugleich dieses jedoch kostengünstig verwalten zu können. Die Geldanlage in ETFs ermöglicht zudem eine sehr breite Diversifikation bei geringen Kosten.

Dennoch ist growney einer der wenigen Robo Advisor ohne Mindestanlage. Viele ähnliche Anbieter fordern vier- bis fünfstellige Anlagesummen. Im Gegenzug staffelt growney allerdings auch die Gebühren nach der Anlagesumme. Kunden mit Anlagesummen unter 10.000 Euro zahlen 0,99 Prozent, Anleger mit Volumen über 50.000 Euro nur noch 0,39 Prozent pro Jahr. Eine Mindestanlagedauer existiert ebenfalls nicht. Die Geldanlage ist jederzeit ohne zusätzliche Kosten kündbar.

growney überwacht die Portfolios seiner Kunden zudem dauerhaft auf Abweichungen zur Zielallokation. Diese können durch Schwankungen in den unterschiedlichen Märkten schnell auftreten und müssen dann durch Re-Balancing korrigiert werden.

growney ist ein Finanzdienstleister und arbeitet zur Bereitstellung des Depots mit der Sutor Bank zusammen. Der Robo-Advisor kann zu keinem Zeitpunkt auf das Geld zugreifen, sondern nur die Geldanlage anweisen. Nur der Kunde kann über das verknüpfte Referenzkonto über das Geld verfügen.

- Keine Mindestanlage, keine Mindestanlagedauer

- Gebühren abhängig von Anlagesumme

- Passives, diversifiziertes Investment über ETFs

Weiter zu GrowneyInvestitionen bergen das Risiko von Verlusten

3. Art der Geldanlage: Wie investieren Anleger bei growney?

growney nutzt die niedrigen Gebühren und die breite Diversifizierung von Indexfonds. Grundüberlegung ist die Annahme, dass der Markt nicht von Einzelpersonen geschlagen werden kann und es deswegen zielführender ist, möglichst genau und kostengünstig am generellen Wachstum beteiligt zu sein. Hierfür eignen sich ETFs hervorragend. Sie bilden ganze Märkte kostengünstig an und sind aufgrund der passiven Verwaltung kostengünstig. Nicht umsonst sind sie fester Bestandteil fast jeder Anlagestrategie eines Robo-Advisors.

growney achtet bei der Auswahl der ETFs auf verschiedene Eigenschaften besonders. So ist eines der wichtigsten Kriterien die Steueroptimierung. Wenn es möglich ist, vermeidet das Unternehmen bei den Fonds Anbieter mit ausschüttungsgleichen Erträgen und verringert so die Gefahr der Doppelbesteuerung am Jahresende oder bei Verkäufen.

Unabhängig davon legt das Unternehmen auch Wert auf eine hohe Index-Nähe, niedrige Kosten, Emittenten-Qualität, die Abbildungstechnik und geringe Fondshandelsgebühren. Die Auswahl wird dauerhaft überprüft und dem Anleger bessere Fonds vorgeschlagen. growney erhält keine Vergütung von den Fondsgesellschaften oder anderen Produkten, die der Robo-Advisor vermittelt.

Der Anleger investiert vor allem in Aktien-ETFs, die unterschiedliche Regionen abdecken. Außerdem sind auch Anleihen-ETFs Teil des Angebots. Auf Immobilien oder Rohstoffe setzt das FinTech hingegen nicht. Aktuell bietet das Unternehmen vor allem ETFs von ComStage, db x-trackers und Deka an. Damit grenzt es sich von den üblichen Robo-Advisorn ab, die üblicherweise eher auf iShares, UBS oder Dimensional zurückgreifen.

- Geldanlage in ETFs

- Aktien und Anleihen

- Steuereinfache und günstige ETFs

4. Diese Strategie nutzt der Robo-Advisor

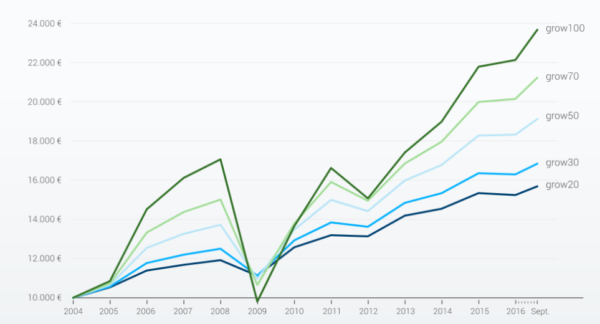

growney verfolgt wie die meisten Robo-Advisor die Theorie, das Stockpicking oder Market-Timing nicht langfristig zu einer höheren Rendite führen, sondern im Gegenteil das Risiko unnötig erhöhen. Märkte unterliegen Schwankungen, bei denen auf einen Abschwung bislang immer ein stärkerer Aufschwung folgte. Dementsprechend können Anleger dauerhaft investiert bleiben und so von den langfristigen Steigerungen profitieren. Das Risiko, bei der Liquidierung der Geldanlage einen Verlust zu tragen, wird dementsprechend immer geringer, je länger der Anlagehorizont ist.

growney setzt darauf, seinen Kunden ein Weltmarktportfolio zu erstellen, bei der die einzelnen Länder nach Wirtschaftskraft gewichtet sind. Auf diese Weise soll eine systematische Aktienrendite entstehen. Auf der anderen Seite investiert growney in Unternehmens- und Staatsanleihen in Europa und mit hoher Qualität. Beides zusammen soll zum einen jeweils das gewünschte Risikoverhältnis generieren, auf der anderen Seite jedoch auch das Risiko-Rendite-Verhältnis optimieren.

Stärker als andere Robo-Advisor betont growney die Wichtigkeit der Steueroptimierung und begründet dies vor allem mit dem Zinseszinseffekt. Das FinTech setzt dementsprechend auf steueroptimierte ETFs.

Damit die Strategie tatsächlich aufgeht, ist ein möglichst langfristiger Anlagehorizont umso wichtiger, je mehr Risiko der Anleger mit seinem Portfolio eingeht. Während Anleihen nur geringen Schwankungen unterworfen sind, können Einbrüche am Aktienmarkt deutlicher sein. Über einen längeren Zeitraum wird das Verlustrisiko jedoch geringer, da durch das gesamte Marktwachstum Schwankungen weniger bedeutend werden.

- Passives Investment

- Breite Streuung

- steueroptimiert

Weiter zu GrowneyInvestitionen bergen das Risiko von Verlusten

5. Der Kundenservice: Unsere growney Erfahrungen

Der Kundenservice von growney ist telefonisch, per E-Mail, Kontaktformular und auch per Chat erreichbar. Die Geschäftszeiten erstrecken sich werktags von 09:00 Uhr auf 18:00 Uhr und bewegen sich somit im üblichen Rahmen. Es ist zudem ohne Probleme möglich, einen Rückruftermin zu vereinbaren. Wer lieber direkt die Hotline anruft, wird durch die Berliner Ortsvorwahl keine oder kaum Zusatzkosten in Kauf nehmen müssen.

Als modernes Unternehmen ist growney natürlich auch auf den wichtigsten sozialen Netzwerken vertreten. Zudem ist das FinTech sehr aktiv auf Messen unterwegs und bei fast jeder wichtigen Finanzmesse vor Ort.

In manchen Bereichen könnte growney von sich aus durchaus etwas mehr Informationen mitteilen. So ist es beispielsweise relativ kompliziert, herauszufinden, welche Kriterien growney bei der Fondsauswahl anwendet oder welche überhaupt zur Verfügung stehen. Auch das Re-Balancing und die Kriterien könnten ausführlicher erklärt werden.

Grundsätzlich ist der Kundenservice von growney jedoch vorbildlich. Die Antwortzeiten per E-Mail sind genauso kurz wie die Warteschleifen beim Service. Die Mitarbeiter zeichnen sich zudem durch Freundlichkeit und Kompetenz aus, sodass es keinen Grund zur Kritik am Support des Unternehmens gibt.

- Werktags von 9-18 Uhr erreichbar

- Telefon, Rückrufservice, E-Mail, Chat, Kontaktformular

- Freundlich, kompetent und gut erreichbar

6. Mobile Verwaltung des growney Depot möglich?

Hinsichtlich der mobilen Verwaltung des Portfolios mussten wir uns in unserem growney Test negativ überraschen lassen. Das FinTech, das sich sonst durchaus als modernes und leistungsfähiges Unternehmen präsentieren kann, bietet aktuell keine App an. Ob eine growney App in Planung ist, ist ebenfalls nicht klar.

Allerdings ist dies für viele Kunden möglicherweise gar nicht notwendig. growney hat sich natürlich auch auf die mobile Nutzung vorbereitet und bietet momentan immerhin die Möglichkeit, die Webseite über den Browser des Smartphones oder Tablets besuchen zu können. Dazu stellt das Unternehmen ein responsives Design bereit, das sich an die Möglichkeiten des Smartphones anpasst und dementsprechend auch auf kleinen Bildschirmen mit Touchscreen genutzt werden kann.

Dennoch würden viele Anleger sicherlich gerne eine App nutzen können. Sie sorgt üblicherweise für eine schnellere Verbindung und weniger Datenverbrauch und erhöht in der Regel auch das Sicherheitsgefühl. Es besteht hier also durchaus eine kleine Lücke, auch wenn das Angebot prinzipiell relativ komfortabel in vollem Umfang über das Handy nutzbar wäre.

- Keine App

- Webseite mobil abrufbar

- Für mobile Endgeräte optimiert

7. Gebührenstruktur: Gestaffelte Verwaltungspauschale

growney verlangt zwar keine Mindestanlage, dafür sind allerdings geringe Anlagevolumina teurer als bei vielen anderen Anbietern. Der Robo-Advisor staffelt die Gebühren. Unter 10.000 Euro erhebt er eine Servicegebühr von 0,99 % p. a., bis 50.000 Euro sind es 0,69 % p. a. und ab 50.000 Euro betragen die Gebühren nur noch 0,39 % p. a. Hinzu kommen natürlich auch die Fondskosten von maximal 0,28 % p. a. und Transaktionskosten in Höhe von maximal 0,18 % pro Transaktion.

Einer der Vorteile des Anbieters ist zweifellos, dass er sämtliche Kosten transparent angibt und Kunden nicht davon überrascht werden, dass beispielsweise bei der Transaktion noch einmal Gebühren fällig werden. Das macht die Geldanlage sehr planbar. Dies gilt umso mehr, das dort alle wichtigen Dienstleistungen enthalten sind. Egal ob Depot- oder Kontoführung, Ordergebühren, Rebalancing oder Reporting: Alle wichtigen Services sind in der Gebühre bereits inkludiert.

Kunden können jederzeit auf das Geld zugreifen. Eine Ausnahme bildet allerdings der Sperrbetrag in Höhe von 100 Euro. Diesen hat growney festgelegt, um eventuell angefallene Gebühren konfliktfrei abbuchen zu können. Wenn der Kunde diese auch auszahlen lassen möchte, muss er das growney-Anlageziel kündigen.

- 0,99 Prozent im Jahr bis 10.000 Euro Anlagevolumen

- 0,69 Prozent jährlich bis 50.000 Euro Anlagevolumen

- 0,39 Prozent jährliche Servicegebühr ab 50.000 Euro Anlagevolumen

- Fondskosten bis zu 0,28 Prozent und Transaktionskosten von bis zu 0,18 Prozent

8. Sicherheit und Regulierung: growney mit BaFin-Lizenz?

growney verfügt nicht über eine BaFin-Lizenz, was allerdings kein Anzeichen für mangelnde Seriosität ist. Für sein Geschäftsmodell ist eine Lizenz der Finanzaufsichtsbehörde hingegen nicht notwendig. Es reicht, dass die IHK Berlin dem Unternehmen genehmigt, diese Art der Finanzdienstleistung zur Verfügung zu stellen.

Das Depot selbst wird bei der Sutor Bank geführt, growney kann also zu keinem Zeitpunkt das Geld der Kunden für eigene Zwecke nutzen. Das Geldinstitut untersteht als Hamburger Bank natürlich der der Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin) und ist zudem Mitglied im Einlagensicherungsfonds der privaten Banken. Dementsprechend sind Kundengelder über Fonds nicht nur bis zu einer Höhe von 100.000 Euro geschützt, sondern darüber auch bis zu 20 % des haftenden Eigenkapitals, was im Falle der Sutorbank eine Million Euro ausmacht. Da ETFs als Sondervermögen ohnehin von dieser Grenze nicht betroffen sind, können Anleger bei growney fast in unbegrenzter Höhe Geld anlegen, ohne Angst vor einer Insolvenz der beiden Partner zu haben.

Der Zugang zum Depot wird ebenfalls durch unterschiedliche Mechanismen geschützt. So können Auszahlungen nur per mTAN und auf ein vom Kunden bestimmtes Referenzkonto durchgeführt werden. Zudem versucht das System nicht autorisierte Zugriffe auf das Konto zu erkennen und informiert den Kunden über Aufträge und fehlgeschlagene Log-in-Versuche. Natürlich werden alle wichtigen Daten nur per moderner Verschlüsselung übertragen und das Unternehmen nutzt einen deutschen Serverstandort. Zudem wurde der Datenschutz vom TÜV geprüft und mit einem Prüfzeichen ausgezeichnet.

- Partnerbank mit BaFin-Lizenz und Einlagensicherung bis zu einer Million Euro

- Auszahlungen nur per mTAN

- TÜV-geprüfter Datenschutz

Weiter zu GrowneyInvestitionen bergen das Risiko von Verlusten

9. Wie hoch ist die mögliche Rendite im growney Test?

Je nach Risikostufe kalkuliert growney mit unterschiedlichen Renditemöglichkeiten. Das Unternehmen gibt die erwartete Rendite nach Gebühren an. Im konservativsten Fall grow20 prognostiziert das Unternehmen eine Wertentwicklung von 2,57 Prozent jährlich, bei grow50 sind es 4,86 Prozent und bei der risikofreudigsten Anlagestrategie grow100 schätzt der Robo-Advisor die jährliche Rendite auf 7,65 Prozent.

Die Renditenhöhe wirkt sich natürlich umso deutlicher auf die Anlage aus, je länger der Kunde den Anlagehorizont wählt. Bei einer durchschnittlichen Wertentwicklung von grow20 prognostiziert growney dem Kunden nach 10 Jahren 12,876 Euro Anlagevolumen, nach 20 Jahren 16.609 Euro und nach 30 Jahren 21.409 Euro.

Bei Grow100 sind es hingegen nach Einschätzung des Robo-Advisors nach 10 Jahren 20.921 Euro, nach 20 Jahren 43.646 Euro und nach 30 Jahren 91.218 Euro Anlagevolumen. Das höhere Risiko zahlt sich also auf lange Sicht nach Kalkulation des Finanzdienstleisters auch aus. Dabei verschweigt growney das Risiko allerdings nicht und ist einer der wenigen Anbieter, die eine starke Wertentwicklung nicht in Zahlen angeben und somit ihr Angebot außerordentlich fair darstellen.

- Rendite abhängig von Anlagestrategie

- Grow20: 2,57 % p. a.

- Grow100: 7,65 % p. a.

10. Was macht growney besonders?

Nur wenige Robo-Advisor bieten wie growney die Möglichkeit, ihr Angebot ohne Mindestanlagesumme zu nutzen. Zudem werden Anleger mit größeren Anlagesummen mit einem Willkommensbonus begrüßt. Wer mindestens 5.000 Euro anlegt, erhält 50 Euro Willkommensbonus, bei 10.000 Euro sind es 75 Euro und bei 30.000 sogar 100 Euro. Der Bonus wird dabei direkt in die Geldanlage investiert.

Die Gebührenstruktur ist allerdings durchaus für große Anlagevolumen vorteilhafter. Kleinanleger würden allerdings bei vielen anderen Robo-Advisorn gar nicht erst anlegen können. Dementsprechend ist die relativ hohe Gebühr von 0,99 Prozent zwar auf den ersten Blick recht hoch, allerdings immer noch deutlich günstiger als die Geldanlage bei der Hausbank.

growney ist einer der wenigen Anbieter, die ihr Angebot im Laufe der Zeit nicht erweitert haben. Der Robo-Advisor setzt immer noch auf nur fünf Risikostufen und die Aufteilung auf nur acht ETFs. Auf diese Weise ist es nicht so differenziert möglich, eine Anlagestrategie passend zum Risikoprofil zu finden und die Diversifizierung ist mit 2.400 Aktien in 45 Ländern nicht so breit, wie viele Konkurrenten bieten. Das führt allerdings auch zu einer erhöhten Verständlichkeit und Übersichtlichkeit des Angebotes.

- Geldanlage ohne Mindestsumme

- Willkommensbonus

- Nur fünf Strategien

Weiter zu GrowneyInvestitionen bergen das Risiko von Verlusten

11. Das Fazit unseres growney Tests

growney bietet ein übersichtlich und leicht verständliches Angebot, das ohne Mindestanlage genutzt werden kann und sich deswegen auch hervorragend für alle Kleinanleger eignet. Der Kundenservice wird im growney Test von Kunden und Fachleuten gleichermaßen gelobt. Unter 10.000 Euro Anlagesumme wirkt der Robo-Advisor so, als würde er zu den teureren Anbietern zählen. Der Eindruck täuscht allerdings, da viele andere Geldanlagen in diesem Bereich gar nicht ermöglichen, sodass das Unternehme nicht nur jederzeit faire Gebühren stellt, sondern ab 50.000 Euro sogar zu den günstigsten Anbietern zählt.

Die Gebühren sind zudem klar und transparent. growney verschweigt weder das Risiko noch wirbt der Robo-Advisor mit einer unrealistisch hohen Rendite und präsentiert sich somit zu jedem Zeitpunkt fair und vertrauenswürdig.

Fragen & Antworten zu growney

Wo hat der Anbieter seinen Hauptsitz?

growney hat seinen Hauptsitz in Berlin.

Handelt es sich bei growney um einen regulierten Anbieter?

Ja, growney wird von der Bafin reguliert.

Kann ich das Angebot von growney via App nutzen?

Nein, growney stellt keine App für iOS und Android zur Verfügung.

Welche Produkte bietet growney an?

Bei growney können Sie unter anderem in Aktien und Anleihen investieren.