Neues aussichtsreiches FinTech Startup

![]()

Auf renommierten Finanzseiten macht die FinTech immer wieder von sich reden, da sie ein aussichtsreiches Startup nach dem anderen finalisiert oder bei der Finalisierung entscheidend mitwirkt. Im September 2015 ging mit CrossLend ein neues FinTech Startup an den Markt: Es handelt sich um die erste deutsche P2P Kreditplattform mit Zweitmarkt!

Die Gründer Oliver Schimek und Daniel Schlotter bringen Erfahrungen aus ihren vorherigen Managerjobs bei Kreditech mit. Die Gründerin Marie Louise Seelig arbeitete vorab bei Skrill. Finanzmärkte sind den dreien demnach seit Jahren bekannt und somit wurde ein eigenes Konzept für eine P2P Kreditplattform mit Zweitmarkt ausgearbeitet. Das Angebot wird nach und nach online gehen und weiter ausgebaut.

Ein erfolgversprechender Faktor ist die biw als Partnerbank. CrossLend bringt Kreditnehmer und Geldgeber zusammen aber das eigentliche Bankgeschäft wird über die biw abgewickelt. CrossLend ist lediglich ein eigenständiger Dienstleister, der keine Bankgeschäfte ausüben sondern dank des §2 Abs. 10 Kreditwesengesetz vermitteln darf.

Warum das Startup CrossLend aussichtsreich ist

Die FinTech finalisiert laufend Startups und viele von diesen haben großen Erfolg und sind in ihren Segmenten innovative Pioniere. Seit 2005 gibt es erste Peer to Peer Kreditplattformen (Privatkredite von Person zu Person), seit 2007 auch in Deutschland. CrossLend ist dennoch innovativ, da es die erste deutsche P2P Kreditplattform mit einem Zweitmarkt sein wird: Wer einen Kreditnehmer finanziert, kann seine Forderungen im Falle eines Liquiditätsengpasses an einen anderen Investor übertragen und dadurch veräußern. Dieses ist eine weitere entscheidende Sicherheit für Anleger. Derzeit wird jedoch noch kein gemanagter Zweitmarkt geboten, Anleger müssten untereinander verhandeln.

Weiterhin wird CrossLend in der Startphase erst einmal drauf zahlen, bis ein tragfähiges Umsatzvolumen erreicht wird. Dank einiger Investoren ist diese kritische Phase jedoch gesichert. Der Anleger ist unabhängig dazu gesichert, da seine eigentliche Anlage bei der biw unabhängig zu CrossLend verwaltet wird. Hier greift eine Regulierung innerhalb Deutschland und der EU und somit greifen Sicherungen wie eine gesetzlich vorgesehene Einlagensicherung.

CrossLend ist zudem aus genau den Gründen aussichtsreich, aus denen bereits Smava, Auxmoney und Co. über Jahre erfolgreich operieren: Viele Kreditnehmer wollen nicht mehr auf Banken angewiesen oder von diesen abhängig sein, die in jeder Situation die Gewinner sind. Viele Anleger wollen keine auf viele Girokonten nicht einmal mehr vorhandenen Minizinsen, die unter Inflationsniveau liegen. Außerdem wollen oder kriegen viele Kreditinteressenten keine Bankkredite. Allein wegen dem um sich greifenden Bankenfrust sind Unternehmen wie CrossLend sehr aussichtsreich.

Unterlagen bei Crosslend anfordernInvestitionen bergen das Risiko von Verlusten

Leistungsangebot von CrossLend für Kreditnehmer

– Kredite von 1.500 bis 30.000 Euro

– Anlagezeiträume von 6 bis 60 Monaten

– Antragsprüfung in Echtzeit

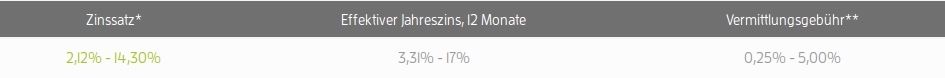

– Effektivzinsen von 3,31 bis 17% bei 12 Monaten

– Eine monatliche Ratenzahlung genügt

– Vorzeitige Tilgung möglich

Leistungsangebot von CrossLend für Gläubiger

– Anlagekontoeröffnung ab 250 Euro Ersteinzahlung

– Effektivzinsen von 0,22 bis 14,03%

– Anlage ab 25 Euro pro Projekt, einmalige Gebühren von 1%

– Sortierung der Kreditgesuche in 8 Risikoklassen

– Schnelle Projektsuche anhand gespeicherter Einstellungen

– Tilgungszahlungen 15 Tage nach Zahlung der Kreditnehmer

– Bei Zahlungsverzug erfolgt das automatische und kostenlose Forderungsmanagement

– Steuerinformationen werden jährlich bereit gestellt

– Optionale Leistungen wie postalischer Versand gegen Gebühren

– Institutionelle Anleger erhalten einen eigenen API Zugang mit Automatisierungsfunktion

CrossLend Konditionen für Kreditnehmer

Wie sicher ist CrossLend?

CrossLend tritt lediglich als Vermittlungsdienstleister auf. Das Geld liegt bei der biw Bank, die sämtliche Zahlungsabwicklungen oder das Forderungsmangement bei Verzug der Kreditnehmer managed. Der Kredit läuft somit unabhängig zum Erfolg von CrossLend weiter.

Damit für alle Beteiligten alles sicherer abgewickelt werden kann, wurde ISiCO als Experte für Datenschutz und IT Sicherheit beauftragt, ein sicheres Konzept für die Datensicherheit auszuarbeiten. Eine bereits übliche https Verbindung für verschlüsselte Datenübertragung und viele weitere Sicherungsschritte wurden bereits umgesetzt sowie die Website laufend den künftigen Sicherheitsstandards angepasst wird. Persönliche Kundenkonten werden immer nur über Nutzernahme und Passwort erreicht.

Ergänzend wurde die Website auf freiwilliger Basis durch den TÜV Saarland geprüft. Als Benutzeroberfläche ist CrossLend deswegen sicher. Die biw Bank beachtet derartige Gesichtspunkte ebenfalls und kann als Partnerbank deutschen und europäischen Standards entsprechen.

Grenzübergreifendes Anlagekonzept von CrossLend

Wer dringend Geld braucht, zahlt eher hohe Zinsen. Neben Einzelpersonen gibt es jedoch auch Zinsregionen. In Spanien sind die Schuldner eher bereit, trotz guter Bonität höhere Zinsen zu entrichten als in Deutschland. In Deutschland sind die Zinsen für Anleger allerdings sehr niedrig. Deswegen bietet CrossLend seine P2P Kreditvermittlung grenzübergreifend. Derzeit können Kredite in Deutschland und Spanien beantragt werden sowie aus Deutschland, Spanien und Großbritannien eine Finanzierung möglich ist.

Schuldner aus Spanien werden genau wie Schuldner aus Deutschland gewissenhaft auf ihre Bonität geprüft und in die entsprechende Risikoklasse eingeordnet. Ob die Finanzierung eines Spaniers innerhalb der gleichen Risikoklasse riskanter als die Finanzierung eines Deutschen ist, muss natürlich jeder Anleger für sich selber abwägen.

CrossLend ist gerade erst an den Start gegangen und bei einer positiven Resonanz wird man sicher schnell in weitere finanzstarke sowie finanzschwache Länder expandieren und die nötige Infrastruktur für die grenzübergreifende Zahlungsabwicklung und Zahlungseinforderung ausbauen.

Unterlagen bei Crosslend anfordernInvestitionen bergen das Risiko von VerlustenDas System von CrossLend

Ohne ein Konzept kann keine P2P Kreditplattform funktionieren. Damit selbst für kleine Kredite und kleine Anlagebeträge der Gebührenaufwand tragbar bleibt, wird eine Automatisierung aller Abläufe angestrebt. Demnach wird selbst der Kreditantrag automatisiert bearbeitet, um nur noch alles zu prüfen, um zu umgehen, dass Kreditnehmer offensichtliche Falschangaben machen. Auch die Möglichkeiten für Anleger werden durch das System automatisiert.

Grundsätzlich wird jeder Kredit mit einem Prospekt samt ISIN oder WKN Nummer ausgestattet. Die Nummern werden auch bei Börsen verwendet, um mit diesen die Wertpapiere sicher zuordnen zu können. Mit den Unterlagen werden Bonitätsangaben des Schuldners gegeben sowie die konkreten Modalitäten aufgeführt werden. Das Konzept ähnelt einer Schuldverschreibung größerer Unternehmen, dennoch soll der Aufwand sich mit 15 Euro pro komplettes Prospekt bewältigen lassen.

Jeder Kredit wird in Notes zu 25 Euro unterteilt. Dieses sind rechtsgültige Schuldverschreibungen, die auf einem Zweitmarkt gehandelt werden können. Der Anleger kann von einem Kreditprojekt mehrere Notes zeichnen.

Zahlt der Schuldner nicht, werden die Eintreibungskosten von Folgezahlungen abgezogen aber im Endeffekt zusätzlich eingetrieben, damit der Gläubiger sein volles Geld erhält. Allerdings werden nur Tilgungen an die Halter der Notes bis zu dem im Prospekt genannten Datum ausgezahlt, nach diesem Datum werden Tilgungen komplett eingehalten.

Die CrossLend Securietes SA als Zweckgesellschaft nach luxemburgischem Recht tritt als Emittentin auf, um die Notes als Schuldverschreibungen handeln zu können.

CrossLend bietet Telefonsupport

Wie sicher ist die Anlage bei CrossLend?

Neben dem sicheren Zugang zur Website stellt sich allemal die Frage: Wie sicher ist die Anlage bei CrossLend? Grundsätzlich kann ein Totalausfall einer Position nie ausgeschlossen werden. Weder CrossLend oder die biw Bank haften, wenn ein Kreditnehmer nicht zahlt und von diesem nichts zu holen ist.

Deswegen werden alle Kredite in 8 Risikoklassen aufgegliedert und jedem Kredit wird ein Zinssatz zugeordnet. Im Zinssatz ist das Ausfallrisiko mit einkalkuliert. Das Ausfallrisiko für die Stufe A wird mit 0 bis 0,99% eingeschätzt, bei der Stufe G wird mit einem Ausfall von 12 bis 13,99% und bei HR mit rund 14% Ausfallrisiko oder höher kalkuliert.

Wer nur wenige Kredite mitfinanziert und nicht die Risikoklassen A bis C wählt, hat ein sehr hohes Risiko, da wahrscheinlich ein Kredit ausfällt. Gerade bei den unteren Risikoklassen sollte mit einer sehr breiten Streuung angelegt werden, um die unvermeidbaren Ausfälle auffangen zu können. Hierbei fallen die Kredite in der Regel nur teilweise aus und können steuerlich angegeben werden.

Dank der geringen Mindestsumme von nur 25 Euro eignet sich CrossLend für Kleinanleger eher als andere Anlageformen zur breiten Risikostreuung.

Der Anleger wird bei breiter Streuung unabhängig zur Risikoklasse wahrscheinlich einige Prozente Profit machen und kann aus diesem Gesichtspunkt in allen Risikoklassen anlegen, sollte die sichereren Risikoklassen jedoch bevorzugen. Die prognostizierte Minimumrendite steigt jedoch in den unteren Risikoklassen. Auch Aktien werden nur über eine breite Risikostreuung sicherer, so ist es auch hier!

Ein paar verdiente Prozente sind immerhin besser als drohende Negativzinsen für Privatguthaben. CrossLand hat sich bei dem System der Risikoklassen größte Mühe gegeben, um wirklich jeden Kredit exakt einschätzen zu können.

Gebühren von CrossLend

Der Schuldner erfährt bei der Antragstellung in Echtzeit, ob sein Kreditantrag angenommen und online gestellt wird. Ist dieses der Fall, dann entrichtet er 0,25 bis 5% von der Kreditsumme als Gebühren. Kleine Summen sind natürlich teurer als größere. Bei Zahlungsverzug kommen optionale Gebühren hinzu sowie eingeschaltete Inkassounternehmen teuer werden können.

Der Gläubiger zahlt von seinem Anlagebetrag bei einem Abschluss 1% der Summe als Gebühren. Notwendige Leistungen wie eine kostenlose Jahressteuerbescheinigung oder eine kostenlose Verlustbescheinigung bei einem Kreditausfall werden geboten. Wer jedoch Zweitschriften dieser Dokumente, eine Vermögensübersicht oder eine neue Online- oder Telefon- PIN benötigt, zahlt Gebühren. Wer online eingestellte Daten optional über den Postversand erhalten möchte, zahlt ebenfalls. Die exakte optionale Gebührenstruktur scheint mit Vorsatz teuer zu sein, um laufenden Arbeitsaufwand gering zu halten: Bei den Preisen verzichtet man lieber!

Wer auf gebührenpflichtige optionale Leistungen verzichtet, wird nach Jahren eher unterm Schnitt einen Inflationsausgleich samt Nettorendite erzielen.

Unterlagen bei Crosslend anfordernInvestitionen bergen das Risiko von VerlustenDie Bedienoberfläche von CrossLend

Ein Schuldner muss nur die Konditionen prüfen, einen Antrag stellen und bei einer Finanzierung laufend tilgen. Die nötigen Informationen und Dokumente werden online bereit gestellt und sollte einem ein bewilligter Kreditantrag nicht gefallen, kann der Kreditnehmer immer noch zurückziehen. Ansonsten kann dieser Online im persönlichen Bereich eingesehen werden.

Der Gläubiger hingegen muss aus vielen Projekten die für ihn geeigneten heraus filtern und eine manuelle Entscheidung treffen. Derzeit können nur Institutionelle Anleger per API Zugang automatisiert investieren. Der Privatmann kann jedoch Einstellungen an der Suchmaske speichern und mit diesen Einstellungen laufend die Kreditgesuche prüfen. Damit wird alles beschleunigt und somit wird eine zeitsparende breite Risikostreuung mit kleinen Anlagebeträgen möglich. Das Motto lautet: Nicht suchen sondern gefunden werden! Anhand der eigenen Sucheinstellungen finden geeignete Kreditprojekte per Klick zu einem!

Vorhandene Investitionen lassen sich jederzeit aufrufen, die bisherigen Ratenzahlungen lassen sich verfolgen. Dem Gläubiger werden viele Informationen sehr übersichtlich geboten, nachdem er sich einmal mit der Bedienoberfläche vertraut gemacht hat.

Risikoklassen bei CrossLend

Banken sind schlimm, ein Privatgläubiger nicht?

Banken haben bei vielen Privatpersonen erheblich an Ansehen verloren. Man legt 1000 Euro an und erhält keine 25 Euro Zinsen im Jahr. Aber die Bank kann dank dieser 1000 Euro als Sicherheit 10.000 Euro verleihen und rund 500 Euro im Jahr kassieren und treibt die Forderung bewusst überschuldeter Personen rücksichtslos ein. So zumindest die häufige Wahrnehmung der Bürger. Trotzdessen muss der Staat immer wieder Banken retten.

Banken zu umgehen wäre aus diesem Sichtwinkel gut aber tritt nicht einfach der Gläubiger anstelle der Bank? Ja und nein. Der Gläubiger kann nicht einfach die zehnfache Summe der Einlagen verleihen, er kann nicht aus 1000 Euro rund 500 Euro im Jahr generieren. Aber wenn der Schuldner in Verzug gerät, macht es für ihn keinen erheblichen Unterschied. Im Namen der Gläubiger wird das Geld automatisch mit den rechtlichen Möglichkeiten eingefordert. Geht der Schuldner in den finanziellen Schiffbruch, klingelt das Inkasso dennoch an seiner Tür.

Das bedeutet: Der Privatgläubiger wird mit CrossLend nicht zur Bank sondern zum Anleger in Schuldverschreibungen. Der Schuldner ist zur Auslösung dieser Schuldverschreibung zu den im Schuldbrief aufgeführten Konditionen verpflichtet. Es wird nur mit der Geldmenge von x und nicht 10x gehandelt.

Wer Banken nicht mag, wird diesen Weg dennoch bevorzugen, auch wenn aus 1000 Euro nicht rund 500 Euro jährlich generiert werden. Der Gläubiger wird mit CrossLend derzeit voraussichtlich dennoch mehr Nettorendite als bei dem Festgeld einer Bank machen.

Tipps für den Einstieg bei CrossLend für Schuldner

Genau wie bei allen Ratenkrediten: Es sollen alle Angaben wahrheitsgemäß gemacht werden! Zum einen wird nach der Sofortannahme vom Gesuch nur rechtskräftig unterschrieben, wenn alles einer Prüfung standhält. Hat der Antragsteller den Kredit erhalten und nachweislich bewusst gelogen oder Informationen verschwiegen, verstößt dieses gegen die AGB und möglicherweise wird der Gesamtbetrag mit Strafsummen direkt fällig und von diesem Moment zu einem weit höheren Zinssatz berechnet.

Mit CrossLend wird jeder Antrag durch eine Softwareschleife geprüft, um abzulehnen oder mit einem Angebot zu antworten. Der Antragsteller kann demnach mit verschiedenen Summen und Laufzeiten spielen und schauen, wie weit er gehen kann. Es müssen hierbei Einkommensnachweise erbracht oder Angaben zum persönlichen Umfeld gemacht werden. Die Daten werden jedoch soweit vertraulich behandelt, dass potenzielle Gläubiger bei der Prüfung eines Kreditgesuchs keine Rückschlüsse zur exakten Identität des Schuldners erhalten.

Nachweisdokumente werden einfach eingescannt und hoch geladen. Das Identverfahren kann per Post Ident oder per Webcam erfolgen. Passt alles für beide Seiten, wird es mit den Unterschriften beider Seiten rechtsgültig. Es gibt ein gesetzlich geregeltes Widerrufsrecht bei Verbraucherverträgen über 14 Tage.

Nun wird jedoch lediglich das Gesuch online gestellt und ist damit noch nicht automatisch finanziert. Finden sich genug Anleger, wird im Moment der kompletten Zeichnung die Kreditsumme abzüglich der Gebühren ausgezahlt. Von nun an soll anhand der festgesetzten Konditionen monatlich pünktlich getilgt werden.

CrossLend arbeitet Grenzübergreifend

Tipps für den Einstieg bei CrossLend für Gläubiger

Jederzeit kann ein Anlegerkonto eröffnet werden. Auch hier ist ein Post Ident oder ein Ident per Webcam notwendig. Wissenswert ist, dass ein Anlegerkonto erst ab einer ersten Minimumeinzahlung über 250 Euro funktionsfähig wird, auch wenn eine einzelne Notes zu 25 Euro zu haben ist. Erst mit einem Zugang, der per Nutzernahmen mit Passwort erreicht wird, können die Gesuche der Schuldner eingesehen werden. Es handelt sich immerhin um ein Thema, welches man nicht offen zur schau trägt, die Schuldner werden deswegen anonymisiert aber realistisch dargestellt.

Der Anleger sollte sich eine Strategie erarbeiten: Vermutlich werden die sicheren Risikoklassen weniger Lukrativ sein. Wer nur wenige Projekte mitfinanzieren möchte, sollte jedoch in jedem Fall die sicheren Risikoklassen wählen. Die unsicheren Risikoklassen werden voraussichtlich lukrativer sein aber sind erst mit vielen mitfinanzierten Projekten sicherer.

Zur persönlichen Strategie sollte die Suchmaske gespeichert werden, um immer mit diesen Einstellungen zu suchen. Erst wenn alle Notes an den Mann gebracht wurden, gilt der Kredit als finanziert. Kommt eine Finanzierung nicht zustande, wird das Geld nicht angelegt. Man sollte diese toten Zeitspannen immer einplanen.

Die Kreditprojekte werden Risikoklassen zugeordnet und lassen sich überfliegen. Wer 100x 25 Euro anlegen möchte, muss nicht jedes Projekt ins Detail prüfen sondern kann darauf bauen, dass die Kreditprojekte in der passenden Risikoklasse geführt werden. Mit flüchtigem Überblick breit zu streuen wird nicht viel Zeit rauben. Immerhin soll das Geld für einen arbeiten und nicht man selber für das Geld!

Institutionelle Anleger

Auf anderen P2P Kreditplattformen gehen Finanzierungen bis zu 80% auf Institutionelle Anleger zurück. Diese handeln nicht für sich persönlich sondern für Unternehmen oder als selbstständige Anlageverwalter im Kundenauftrag. Hier geht es um ganz andere Geldsummen. Dass institutionelle Anleger im P2P Segment investieren, beweist, dass mit genügender Risikostreuung mit einem Gewinn gerechnet werden kann, der interessant genug ist.

CrossLend weiß um die knappe Zeit bei der Risikostreuung und bietet institutionellen Anlegern eine API Schnittstelle und die Möglichkeit, automatisiert Notes erstehen zu können.

Die Einbeziehung dieser Anleger mit höheren Beträgen ist häufig notwendig, um Kreditgesuche voll platzieren zu können. Es können weit mehr Kreditgesuche realisiert werden.

Kontakt zu CrossLend

An Werktagen: Montags bis Freitags von 8 bis 19 Uhr: 0049 (0)211 95987998

Für Anleger: [email protected]

Für Kreditnehmer: [email protected]

Postalisch:

CrossLend GmbH

Litfaß-Platz 2

10178 Berlin

CrossLend für Anleger und Kreditnehmer

Fazit: Viele Kreditgesuche auf CrossLend?

CrossLend hat bereits erste Kredite finalisiert aber ist als Startup derzeit noch nicht sehr bekannt. Es wird deswegen noch nicht tausende Kreditgesuche geben. Dennoch ist CrossLend für Antragsteller bereits jetzt interessant und potenzielle Anleger sollten die Unternehmung im Blick behalten und vielleicht schon ein Anlagekonto einrichten, um die ersten Notes zu erstehen. Es gibt nichts über Learning by Doing.

Unabhängig zum unternehmerischen Erfolg von CrossLend werden die Schuldverschreibungen ihre Gültigkeit behalten und dank der biw werden alle Buchungen und Forderungen bearbeitet. Wenn CrossLend als aussichtsreiches Startup erfolgreich ist, wird es künftig gewiss seinen festen Marktanteil am P2P Markt finden oder dank dem gebotenen Zweitmarkt und dem länderübergreifenden Konzept sogar zum Marktführer in Deutschland aufsteigen.

Unterlagen bei Crosslend anfordernInvestitionen bergen das Risiko von Verlusten