Annualisierung von Yield-Kennzahlen

Zuletzt aktualisiert & geprüft: 27.09.2020

Die Annualisierung von Yield-Kennzahlen ermöglicht es, Übersichten zu erstellen und den Wert von Geld- und Kapitalanlagen miteinander zu vergleichen. Die Rendite gibt das Verhältnis zwischen den Auszahlungen und den Einzahlungen einer Geld- oder Kapitalanlage an, wird meist in Prozent angegeben und auf den Zeitraum eines Jahres bezogen. Die annualisierte Rendite ist der Zinsertrag einer Anleihe. Je länger die Restlaufzeit, desto höher fällt normalerweise die Rendite aus. Je höher die Rendite, desto höher ist jedoch auch häufig das Risiko. Ausnahmen gibt es in konjunkturellen Hochphasen. Durch die Annualisierung von Yield-Kennzahlen werden die Renditen unterschiedlicher Anlageformen mit unterschiedlich langen Anlagezeiträumen vergleichbar gemacht. Die Jahresrendite ist eine wichtige Maßzahl und ein nützliches Hilfsmittel für die Transaktionen an der Börse. Der Kontakt zur Finazbranche und die Lektüre von Büchern und Artikeln spielen zudem für das Wissen im Wirtschaftsbereich und die Arbeit auf dem Finanzmarkt eine große Rolle. Jedes Unternehmen wünscht sich jährlich eine Geldanlage mit einer guten Rendite und eine sehr gute annualisierte Wachstumsrate.

Die Yield-Kennzahl

Bei den Dividenden-Investoren steht Yield für die Dividendenrendite, für den Begriff Dividend Yield. Es handelt sich dabei um eine Kennzahl, die anzeigt, wie das Verhältnis von gezahlter Dividende zum aktuellen Aktienkurs ist. Wenn man von den möglichen Kursgewinnen mal absieht, so ist die Dividendenrendite der “Return of Investment” für das eingesetzte Kapital. Wie viel Geld erhalte ich für meine Investition? Die Dividendenrendite kann dann auch ins Verhältnis zu Anleihen oder Zinserträgen gesetzt werden, um darstellen zu können, ob sich Dividendenaktien lohnen oder ob es besser wäre mit seinem Geld andere Investments zu tätigen.

Annualisierung von Yield-Kennzahlen

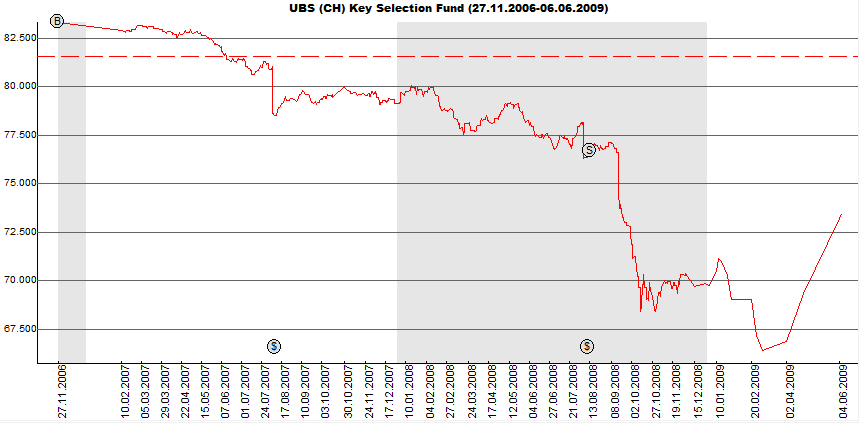

Geldanlagen, die einen möglichst hohen Ertrag bringen sollen, sind Investments, die über mehrere Jahre laufen. Dies birgt ein Risiko, denn es bedeutet, man kann in einem Jahr Geld verlieren und anschließend gewinnen. Die annualisierte Rendite ist ein nützliches Hilfsmittel, um beurteilen zu können, ob die Geldanlage insgesamt sinnvoll ist. Auf diese Weise können Gewinne und Verluste von Geldanlagen problemlos gegeneinander gestellt werden. Ein Anleger investiert 1000 Euro in einen Fonds. Im ersten Jahr macht er zehn Prozent Gewinn, im zweiten Jahr 15 Prozent Verlust und im dritten Jahr wieder zehn Prozent Gewinn. Die durchschnittliche Rendite beträgt also 1,67 Prozent. Dies ist weder besonders gut, noch sehr schlecht – allerdings derart tief, dass man sich zumindest über andere Möglichkeiten erkundigen sollte. Soll der Depotwert herangezogen werden, darf sie nicht benutzt werden. Der Grund ergibt sich durch die Logik: Nach einem Jahr hätte das Depot im obigen Beispiel einen Stand von 1100 Euro. 15 Prozent Verlust wirken sich jetzt sich viel drastischer als bei einem Depotwert von nur 1000 Euro aus. Die Berechnungsformel ist leider ungleich komplizierter. Erst einmal müssen alle Renditen mit Eins addiert werden. Dann werden sie multipliziert. Anschließend ist „n-te Wurzel“ zu ziehen. Das n steht für die Anzahl der Jahre, über welche die Geldanlage läuft. An der tatsächlichen annualisierten Rendite, bezogen auf den Depotwert, erkennt man, ob die Geld- oder Kapitalanlage gut ist.

Ein gewisses Verlustrisiko

Die Rendite verändert sich von Jahr zu Jahr und kann deshalb nicht ohne ein gewisses Verlustrisiko geplant werden. Bei der Geld- oder Kapitalanlage besteht immer ein mit der Rendite verbundenes Risiko für die erwartete Rendite. Dieses Risiko muss kalkuliert werden und ist höher, wenn die erwartete Rendite einer Anlage höher ist. Der Anleger kann dadurch entscheiden, ob er eine bestimmte Rendite mit geringstem Risiko, oder für ein bestimmtes Risiko eine höchstmögliche Rendite erreichen möchte. Zur Berechnung der Renditeschwankungen dienen die Kennzahlen Erwartungswert und Standardabweichung. Zahlen, die sich auf unterschiedliche Zeiträume beziehen, können dadurch sichtbar miteinander verglichen werden. Durch die Berechnung der Rendite kann man genau erkennen, ob beispielsweise eine Fondsanlage mehr wert ist als vor einem Jahr.

Jetzt zum Testsieger XTB!CFDs sind komplexe Instrumente und gehen wegen der Hebelwirkung mit dem hohen Risiko einher, schnell Geld zu verlieren. 77% der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit diesem Anbieter. Sie sollten überlegen, ob Sie verstehen, wie CFDs funktionieren, und ob Sie es sich leisten können, das hohe Risiko einzugehen, Ihr Geld zu verlieren.

Korrekte Berechnung annualisierter Zinssätze

Den jährlichen Zinssatz kann man berechnen, indem man den Zinssatz mit der Häufigkeit der Zinszahlungen pro Jahr multipliziert. Das Ergebnis dieser Berechnung ist der Jahreszinssatz. Für reibungslose Börsen-Transaktionen ist die korrekte Berechnung annualisierter Zinssätze wichtig: Eine einfache Multiplikation oder Division einer bestimmten Berechnungsperiode (z.B. quartalsweise oder halbjährlich) könnte zu falschen Ergebnissen führen. Bei einer Investition von beispielsweise 100 Euro, die für ein Jahr zu 10 % angelegt wird, ist der Ertrag nach einem Jahr 10 Euro. Wenn die Investition weiterhin 100 Euro beträgt, der jährliche Jahreszins weiterhin 10 %, aber die Zinszahlung halbjährlich 5 %, dann beträgt der zukünftige Wert am Ende des Jahres 110,25 Euro. Der Ertrag ist 10,25 Euro – für eine Investition von 100 Euro. Der Zinssatz – oder die Rendite – beträgt in diesem Fall 10,25 %. Die 10,25 Euro sind also der effektive Zinssatz. Durch zahlreiche weitere Arten der Berechnung kann man zudem bestimmen, wie hoch der periodische Zinssatz sein muss, um einen bestimmten annualisierten Zinssatz zu erhalten. So kann beispielsweise berechnet werden, wie hoch der monatliche Zinssatz sein muss, damit eine Investition einen bestimmten, jährlichen Zinssatz hat. Aufgrund des Risikos und für eine bessere Zinsstruktur ist es nützlich, sich mehr Wissen im Finanzbereich anzueignen, um so beispielsweise die Annualisierung von Yield-Kennzahlen korrekt durchführen zu können. Investitionen auf den Finanzmärkten sind zudem riskant und der Finanzgewinn muss genau kalkuliert werden und mehr Mittel als Zweck oder Ziel sein: Es gibt zahlreiche Ideen realer Investitionen, die der Lebensqualität dienen, oder Ideen für zinsfreie Kredite an Mitunternehmen, die ein immer größeres Gewicht in der Marktwirtschaft bilden, und zahlreiche, neue Theorien, die stetig diskutiert werden. Auch im Steuerrecht werden stetig Veränderungen diskutiert und umgesetzt, beispielsweise die Unternehmensgewinne betreffend.

Potentielle Verluste begrenzen

Um in der Wirtschaft und im Handel erfolgreich zu sein, muss man sich intensiv damit auseinandersetzen. Verliert ein Investment die Hälfte an Wert, muss es sich verdoppeln, um seinen ursprünglichen Betrag wiederzuerlangen: Verluste sind deshalb riskant. Mit Hilfe von modernen Methoden und Theorien kann man den periodischen Zinssatz berechnen: Laut der Erwartungsnutzentheorie, können Investoren Verluste begrenzen, wenn sie beispielsweise bereit sind, auf einen Teil ihrer potentiellen Gewinne zu verzichten. Risikomanagement und Money-Management sind zudem eng miteinander verbunden: Eine gute Managementstruktur ist eine wichtige Voraussetzung für den erfolgreichen Handel an der Börse. Das Yield-Management ist darüber hinaus ein unerlässliches Instrument zur Preis- und Kapazitätssteuerung.

Einen soliden Gewinn erwirtschaften

Wer seine Position auf dem Finanzmarkt ausbauen und im Vergleich zum Vorjahr eventuell verbessern will, muss eine sehr gute annualisierte Wachstumsrate des Geschäftsvolumens erzielen. Die höheren Erträge im Kredit- und Einlagengeschäft bewirken häufig einen Anstieg des Nettoerfolgs aus dem Zinsengeschäft. Trotz rückläufiger durchschnittlich verwalteter Vermögen vermindern sich dann die wiederkehrenden Erträge nur geringfügig. Dies kann verschiedene Gründe haben. Gründe sind beispielsweise die Zunahme der Mandate und der anhaltende Effekt der Preisinitiativen. Die Investitionen sind nicht nur das Mittel dazu, eine dynamische Wachstumsrate zu erzielen, die Geld- und Kapitalerträge nachhaltig zu vermehren, sondern auch in zukunftsfähige Bereiche zu investieren. Außerdem werden zahlreiche Ideen und Lösungen gesucht, die den Wandel des Bankensektors fördern sollen: Das Ziel ist ein solider Gewinn bei geringem Risiko. Der Finanzmarkt vereint zahlreiche Wirtschaftsmodelle. Zudem helfen neue Theorien, einen soliden Gewinn zu erhalten und Investitionen sinnvoll zu tätigen.

Jetzt zum Testsieger XTB!CFDs sind komplexe Instrumente und gehen wegen der Hebelwirkung mit dem hohen Risiko einher, schnell Geld zu verlieren. 77% der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit diesem Anbieter. Sie sollten überlegen, ob Sie verstehen, wie CFDs funktionieren, und ob Sie es sich leisten können, das hohe Risiko einzugehen, Ihr Geld zu verlieren.

Abwicklungsfähigkeit bei Transaktionen und Handel

Aussagen über erwartete Auswirkungen von Transaktionen und strategischen Initiativen in Bezug auf das Geschäft und die künftige Entwicklung einer Anlage oder eines Unternehmens sind zukunftsgerichtete Aussagen, die eine Einschätzung und Erwartungen widerspiegeln. Risiken, Unsicherheiten und andere wichtige Faktoren können die tatsächlich eintretenden Entwicklungen und Ergebnisse positiv oder negativ beeinflussen und dazu führen, dass diese wesentlich von den Erwartungen abweichen. Eine Rolle spielen hierbei der Grad des Erfolgs bei der Umsetzung der strategischen Pläne, einschließlich der Kostensenkungs- und Effizienzinitiativen sowie der Grad des Erfolgs bei der Umsetzung geschäftlicher Anpassungen als Folge von veränderten Markt-, regulatorischen und sonstigen Bedingungen. Die Ergebnisse werden außerdem durch die Entwicklung der Märkte beeinflusst, durch Schwankungen an den Wertpapiermärkten, durch die Liquidität, Risikoprämien, Wechselkurse und Zinsen, Auswirkungen des Wirtschaftsumfelds und von Marktentwicklungen auf die finanzielle Position bzw. die Bonität von Kunden, Änderungen der Verfügbarkeit von Kapital und Finanzierung, inklusive Änderungen der Risikoprämien und Ratings sowie durch Änderungen oder die Umsetzung der Finanzgesetzgebung und Regulierung in den verschiedenen Ländern, auf verschiedenen Finanzplätzen. Die rechtlichen Regulierungen führen möglicherweise zu strengeren Kapital-, Liquiditäts- und Finanzierungsanforderungen, zusätzlichen Steueranforderungen, Abgaben, Beschränkungen der erlaubten Tätigkeiten, Vergütungsbeschränkungen oder anderen Maßnahmen. Die Informationen über diese dynamischen Prozesse müssen stetig aktualisiert werden.

Die Abwicklungsfähigkeit bei Transaktionen und Handel wird durch den Grad des Erfolgs bei der Implementierung von Veränderungen erhöht, die beispielsweise an der rechtlichen Struktur vorgenommen werden, um z.B. entsprechende aufsichtsrechtliche Anforderungen zu erfüllen, inklusive Veränderungen an der rechtlichen Struktur. Weitere Anpassungen der Rechtsstruktur oder des Geschäftsmodells sind als Reaktion auf rechtliche und regulatorische Anforderungen notwendig: Beispielsweise in Bezug auf Kapital- oder Abwicklungsanforderungen. Es gibt Unterschiede bei regulatorischen Kapital- und sonstigen Anforderungen auf wichtigen Finanzplätzen, die sich auf eine bestimmte Weise in bestimmten Geschäftsfeldern auswirken. Änderungen des Geschäftsmodells, eine unterschiedliche Betrachtung der Kundenwünsche oder mögliche neue Regulierungen oder die neuartige Durchsetzung bestehender Standards, einschließlich der Einführung neuer oder erhöhter Pflichten im Umgang mit Kunden oder bei der Ausführung und Handhabung von Kundentransaktionen sind zudem Bedingungen, die für die Gesamtstruktur des Unternehmens und die Investitionen beachtet werden müssen.

Jetzt zum Testsieger XTB!CFDs sind komplexe Instrumente und gehen wegen der Hebelwirkung mit dem hohen Risiko einher, schnell Geld zu verlieren. 77% der Kleinanlegerkonten verlieren Geld beim CFD-Handel mit diesem Anbieter. Sie sollten überlegen, ob Sie verstehen, wie CFDs funktionieren, und ob Sie es sich leisten können, das hohe Risiko einzugehen, Ihr Geld zu verlieren.

Mehr Rendite, weniger Risiko

Mit Discount-Zertifikaten können Privatanleger auch in schwierigen Börsenphasen bei geringem Risiko gute Erträge erzielen. Bei Tausenden von Produkten fällt die Entscheidung für Aktienanleger jedoch oft nicht leicht. Sich zu informieren und sich zu entscheiden sind jedoch wichtige Eigenschaften, wenn man auf dem Finanzmarkt bestehen will. Das Ziel sind weniger Schwankungen, weniger Risiko – und mehr Rendite. Discount-Zertifikate sind sehr beliebte Anlagezertifikate. Sie sind die ideale Anlageform für Seitwärtsbewegungen an der Börse, also für Zeiten stagnierender Kurse. Selbst wenn eine Aktie oder ein Index kaum steigt oder sogar fällt, sind mit den entsprechenden Discount-Zertifikaten zweistellige Renditen möglich. Und wenn die Kurse in den Keller gehen, sorgt ein Risikopuffer bei Discount-Zertifikaten für einen vergleichsweise sanften Fall. Über einen Zeitraum von vier Jahren erzielen die meisten aller Papiere eine höhere Rendite als ihr Basiswert.

Die Vermögensanlage in Festgeld beläuft sich auf eine feste Laufzeit von einem Monat bis zu sechs Jahren. Während dieser Zeit kann nicht über das Geld verfügt werden. Je länger die Laufzeit ist, umso höher ist der Zinssatz. Das Festgeldkonto ist eine Geldanlage mit guter Rendite, die zudem sicher ist, denn diese Konten sind bis zu einem Anlagebetrag von fünfzigtausend Euro immer über die Einlagensicherungsfonds der Banken gesichert.

Die höchste Rendite kann durch Börsenspekulationen erzielt werden. Der Aktienhandel, der Handel mit Edelmetallen und anderen Werten, die an der Börse gehandelt werden, stellt eine Geldanlage mit guter Rendite dar, wenn eine gewisse Erfahrung, gute und jederzeit aktuelle Informationen und ein wenig Glück vorhanden sind. Dennoch besteht ein vergleichsweise hohes Risiko einer Börsenspekulation. Innerhalb weniger Stunden kann das Vermögen bei der Börsenspekulation vollständig verloren gehen.

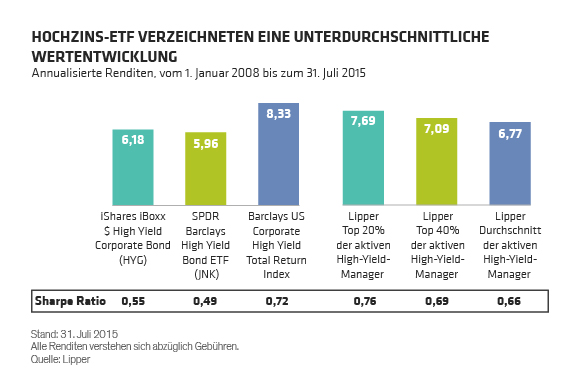

Weniger Risiko als die direkte Börsenspekulation bergen Investmentfonds in sich. Sie ermöglichen, gute Renditen mit Aktien oder beispielsweise Immobilienanteilen bei gleichzeitiger Risikostreuung zu erzielen. Fonds bilden außerdem hohe Investitionssummen durch die Zusammenlegung kleinerer Kapitaleinlagen. Fonds werden durch Fondsgesellschaften gebildet, die sich meistens in Trägerschaft von Banken oder Versicherungen befinden. Je höher das Fondskapital ist, umso niedriger ist das Anlagerisiko, weil eine breitere Kapitalstreuung möglich ist. Verluste bei einzelnen Anlagen werden auf diese Weise durch Gewinne bei anderen meistens schnell wieder ausgeglichen. Die breite Streuung sorgt gleichzeitig dafür, dass ein Fonds eine Geldanlage mit guter Rendite ist. Eine zusätzliche Sicherheit der Fondsanteile ist durch die Verpflichtung gegeben, das Fondsvermögen als Sondervermögen bei Depotbanken anzulegen, so dass es vom Vermögen der Fondsgesellschaft getrennt wird. Eine Geldanlage mit guter Rendite in Fonds hängt wiederum davon ab, wie risikofreudig das Fondskapital investiert wird.

Die Annualisierung von Yield-Kennzahlen hilft bei der Entscheidung, wie viel Geld jeweils für welchen Zeitraum angelegt werden sollte. Im dynamischen Handel des Finanzmarkt verändern sich die Erträge zudem von Tag zu Tag dynamischer: Deshalb ist eine Annualisierung von Yield-Kennzahlen eine wichtige Voraussetzung, um auf dem Finanzmarkt den Überblick zu behalten und die Geschäftsstruktur optimal an die zuweilen kurzzeitigen Veränderungen des Finanzmarkts innerhalb mehrerer Stunden anzupassen – mit geringem Risiko. Deshalb spielen auch die Renditekennzahl und die Zinsstruktur eine wichtige Rolle. Für einen Handel und die erfolgreiche Teilhabe an der Wirtschaft mit geringem Risiko ist es unerlässlich, auch die Annualisierung der Yield-Kennzahlen zu analysieren, denn der Finanzmarkt erfordert zu jeder Zeit logische Abwägungen und Entscheidungen. Vor allem der Handel an der Börse erfordert eine genaue und regelmäßige Kalkulation und Strukturierung.